به گزارش خبرنگار مهر، یکی از مهمترین معیارهای اندازهگیری حجم یک اقتصاد برای سیاستگذاری اقتصادی، نقدینگی موجود در کشور است. این مفهوم که به معنای کل حجم اسکناسها و اعتبارات افراد در نزد بانکها میباشد، از گذشته تا کنون با رشد نامتعارف خود، شرایط نابسامانی برای راهبری قطار اقتصاد ایران بوجود آورد.

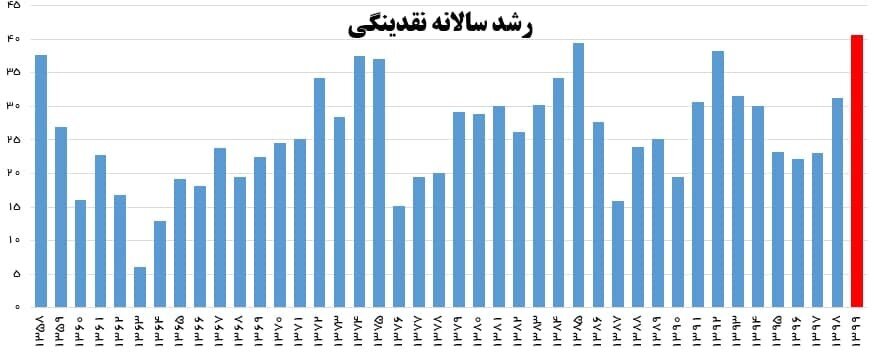

همانطور که در نمودار زیر مشاهده میکنید، رشد نقدینگی در هر سال، نسبت به سال قبل مشخص شدهاست.

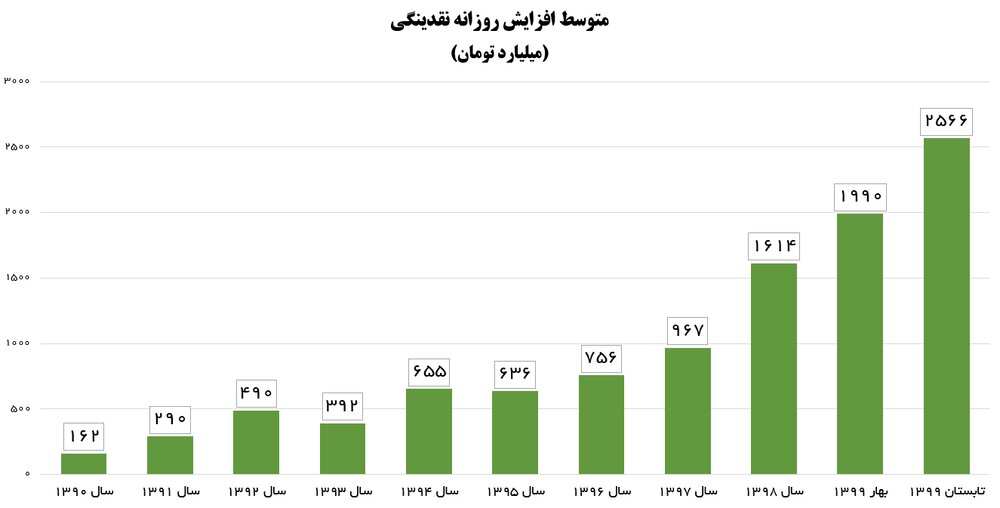

پس از انقلاب جمهوری اسلامی در ایران، نقدینگی در اقتصاد بطور متوسط سالانه حدود ۲۵ درصد افزایش یافته و در سال ۱۳۹۹، رشد نقدینگی سقف تاریخی ۴۰ درصد خود را شکست. براساس آخرین آمارهای منتشرشده، حجم کل نقدینگی کشور در اواخر سال ۹۹ در حدود ۳۵۰۰ همت (هزار میلیارد تومان) برآورد شد که نسبت به دولتهای قبلی، یک رکورد بیسابقه به حساب میآید.

در ۸ سال دولت آقای روحانی عدد نقدینگی از ۴۶۰ هزار میلیارد تومان به ۳,۴۲۱ هزار میلیارد تومان در پایان سال ۱۳۹۹ افزایش یافت که بیشترین میزان افزایش نقدینگی در پنجاه سال اخیر یعنی از ۱۳۵۲ تاکنون است که البته در نمودار بالا امار نقدینگی از سال ۱۳۵۸ تاکنون نمایش داده شده است.

نزدیکترین رقیب به این آمار، رشد نقدینگی در زمان دولت مرحوم هاشمی رفسنجانی بود که حجم آن از ۱.۵ همت به ۱۱.۶ همت در پایان سال ۷۵ رسید.

نقدینگی چیست و چگونه افزایش مییابد؟

نقدینگی در یک کشور، غالباً توسط بانکها خلق میشود و با نسبتی از پایه پولی انتشار مییابد. به عبارتی بانکها در ازای اعطای تسهیلات به مردم یا به شرکتها و نهادها، تعهداتی بوجود میآورند که برای تحقق آن، باید پول جدید خلق کنند. پول جدید اما نه به صورت اسکناس بلکه در قالب اعتبارات و تسهیلات مختلف به افراد واگذار میشود. و از آنجا که بانک مرکزی، تاکنون نظارت مؤثری بر بانکها نداشته، خلق پول در بانکها رشد شتابانی گرفته است.

علاوه بر این، براساس قانون رسمی کشور، بانک مرکزی یک نهاد مستقل نبوده و زیرنظر دولت فعالیت میکند. این مسئله موجب میشود تا بانک مرکزی به یک منبع تأمین مالی قدرتمند و امن برای مصارف دولتی تبدیل شود. این اتفاقات سبب شده تا حجم عظیمی از اعتبارات و مسکوکات در اقتصاد، به پروژههای غیربهینه تخصیص یابد و یا صرف پرداخت هزینههای معوقه دولت شود.

حجم نقدینگی به تنهایی معنای خاصی به همراه نمیآورد، مگر آنکه در کنار دیگر شاخصهای اقتصادی آن را بررسی کنیم. یکی از شاخصهایی که ارتباط مستقیم با این متغیر پولی اقتصاد دارد، نرخ تورم است.

به بیان دیگر، برخی اقتصاددانان تورم را یک پدیده پولی به حساب میآورند و افزایش آن را مسبب اختلال در سیاستهای پولی کشور میدانند.

به گفته بسیاری از کارشناسان اقتصادی ایران، مهمترین علت ایجاد تورم در چند دهه اخیر، کسری بودجه و افزایش نقدینگی برای جبرانهای جزئی آن است. همچنین افزایش ساختاری و روزافزون هزینههای دولت، نه تنها از میزان استقراض دولت از بانک مرکزی کم نکرده، بلکه مقدار آن همچنان در حال افزایش است.

بهمن نقدینگی چگونه مهار میشود؟

اما برای حل چالش نقدینگی در اقتصاد کشور چه اقداماتی میتوان انجام داد؟ میتوانیم از چند منظر موضوع نقدینگی را بررسی کنیم. رویکردی کنترلی نقدینگی، رویکرد هدایت آن و رویکرد کاهش نقدینگی که در این گزارش به اختصار هر کدام از این رویکردها را مورد بررسی اجمالی قرار خواهیم داد.

اولین رویکرد، نگاه هدایت کننده به نقدینگی کشور است. در این مسیر صرفنظر از افزایش حجم پول و اعتبارات در کشور، تمرکز سیاستگذار بر هدایت مسیر حرکت نقدینگی است.

لازم به توجه است که بدانیم، افزایش نقدینگی رخدادی منفی نیست. تنها زمانی اثرات مخرب از خود برجای میگذارد، که پشتوانه افزایش آن، تولید نباشد. یا به عبارت دیگر نقدینگی جدید، صرف سرمایهگذاری برای افزایش تولید و فعالیتهای مولد در اقتصاد نشود. در این حالت اعتبارات و مسکوکات به سمت فعالیتهای سفته بازانه هدایت خواهند شد و تورم به بار میآورند.

یکی از اقدامات مهم در راستای هدایت نقدینگی، سرمایهگذاری روی صنایع مختلف سودده و همچنین بهبود زیرساخت برای تولید کالاهای صادراتی میباشد.

در حال حاضر کشورهای همسایه ایران که بیش از ده کشور هستند، فرصت بسیار خوبی برای تجارت کالاها و خدمات مختلف به شمار میآیند. اکنون سهم صادرات ایران در بازار این کشورها حدود ۲ درصد بوده، در حالی که میتواند رقم بیشتری باشد.

رویکرد دوم به مسئله نقدینگی، پیمایش مسیر کنترل نقدینگی است. در این رویکرد، هدف اصلی سیاستگذاریها بر محور کنترل میزان نقدینگی موجود برای حفظ ثبات در سایر متغیرهای اقتصادی است.

مهمترین اقدام در راستای کنترل نقدینگی، جلوگیری از افزایش بیرویه اعتباردهی بانکها به نهادها و افراد است. ترازنامه بانکی که در سالهای اخیر افزایش بیرویه داشتهاست، یکی از نتایج افزایش اعتبارات بانکی به دلایل مختلف اعم از جلوگیری از ورشکستگی، بنگاهداری شرکتهای وابسته به بانک، شرکت بانک در فعالیتهای سفتهبازانه و… شناخته میشود.

اکنون براساس قانون جدیدی که در پاییز سال گذشته ابلاغ شد، یک میزان مشخص برای رشد داراییهای بانکها در نظر گرفته شده است که برای بانکهای تخصصی دولت میزان ۲.۵ درصد در هر ماه و برای سایر بانکها و مؤسسات اعتباری ۲ درصد در هر ماه مجاز اعلام شده است.

کنترل ترازنامه بانکی از وظایف مهم بانک مرکزی در سالهای آتی است که میتواند یکی زمینه کاهش نقدینگی را بوجود آورد و مسیر کاهش تورم و کسری بودجه را هموارتر سازد.

رویکرد سوم از جنس اقدامات برای کاهش نقدینگی در اقتصاد است.

در این میان سیاستهای انقباضی برای کاهش حجم نقدینگی پررنگ میشوند. انتشار اوراق بلندمدت با سررسیدهای طولانیتر و همچنین امکان افتتاح سپردههای سرمایهگذاری برای بانکها (سپردههای بیش از یک سال) از جمله سیاستهای انقباضی به منظور کاهش نقدینگی در کشور به شمار میآیند.

مطالبه مهم از نامزدهای انتخابات

البته این اقدامات به تنهایی کارکرد خاصی ندارند و تنها ریسک انفجار نقدینگی در سالهای آتی را به تعویق میاندازند. برای جلوگیری از وقوع این اتفاق باید نقدینگی جمعشده را صرف کمک به بهبود پیشرانهای اقتصاد کنیم تا بتوانیم ضررهای بزرگ شدن حجم اسمی اقتصاد را جبران کنیم.

بنابراین، مهمترین مطالبه از نامزدهای ریاست جمهوری در حوزه اقتصاد و به خصوص برای کنترل نقدینگی بویژه با توجه به نقشی که در کاهش تورم میتواند داشته باشد، مسئله برنامهریزی برای هزینهکردهای منطقی و بهینه، جلوگیری از اعطای بیرویه اعتبارات و نظارت مستقیم بر عملکرد بانکها و توجه ویژه به مسئله تولید و بهبود زیرساختهای آن برای حرکت قطار اقتصاد و به تبع آن، افزایش اشتغال است.

اگرچه نامزدهای انتخابات بصورت جسته و گریخته در تبلیغات خود بر لزوم کنترل رشد نقدینگی تاکید کردهاند اما هیچیک از آنها برنامه خود برای نیل به این هدف را تبیین نکردهاند. براین اساس انتظار میرود هریک از نامزدها که پیروز انتخابات پیش رو شد، یکی از اقدامات اولویت دار خود را برنامه ریزی برای حل این چالش مهم اقتصادی قرار دهد.