به گزارش خبرنگار مهر یکی از تبعات وضعیت اقتصادی سو را میتوان در مشکلات اجتماعی و فرهنگی مشاهده کرد، از اینرو افزایش سن ازدواج و تبعات آن موضوعی است که نباید بهراحتی از کنار آن عبور کرد. کاهش نرخ رشد جمعیت کشور به ۰.۷۷ درصد، افزایش فسادهای اجتماعی، افزایش نرخ طلاق به بیش از ۳۰ درصد تنها بخشی از آفتهای افزایش سن ازدواج در کشور است از طرفی یکی از اصلیترین فاکتورهای تشدید این مسئله مشکلات اقتصادی است که سیاستگذار برای کاستن از بار این مشکل پرداخت وام ازدواج به زوجین را پیشبینی کرده است، اما شنیدهها حاکی از آن است که برخی از بانکها در جلساتی با بانک مرکزی با ادعای اینکه منابع موردنیاز را جهت پرداخت وام ازدواج ندارند، از پرداخت آن سر باز میزنند و تقاضای اضافه برداشت از پایه پولی را دارند. متأسفانه این قضیه را نهتنها در وام ازدواج بلکه در انواع دیگر وامها نیز شاهد هستیم. حال سوال این است که واقعیت ورای این ادعای بانکها چیست؟

واقعیت به روایت آمار

مطابق قانون بودجه ۱۴۰۱ بانکها میبایست از منابع قرضه الحسنه خود نسبت به پرداخت وام ازدواج اقدام کنند. طبق اطلاعات منتشرشده از سوی بانک مرکزی و واکاوی دادههای سالهای قبل حکایت از آن دارد که بانکها صرفاً کمتر از ۲۰ درصد منابع قرضالحسنه را به وام ازدواج اختصاص دادهاند.

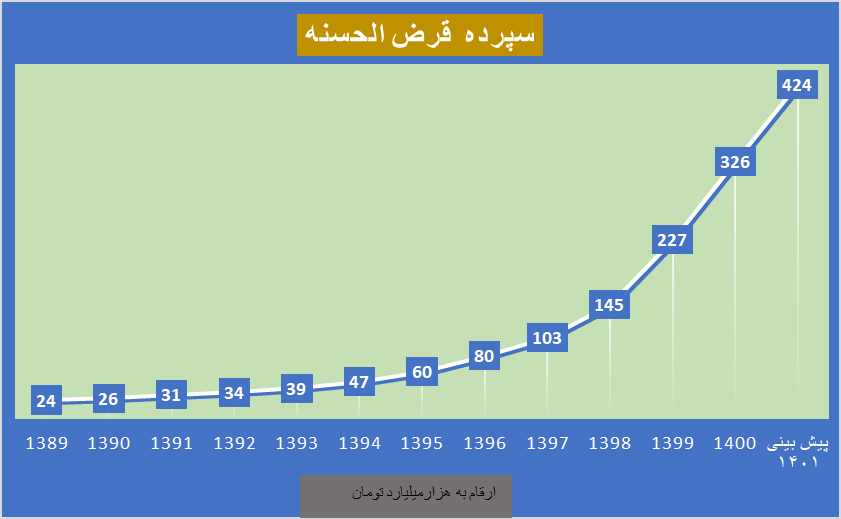

اگر میانگین نرخ رشد سپردههای قرضالحسنه ده سال اخیر را که ۳۰% است برای پیشبینی امسال استفاده شود؛ پیشبینی میشود حجم سپرده قرضالحسنه امسال ۴۲۴ هزار میلیارد تومان شود، که حدود ۹۷ همت سپرده جدید نسبت به سال ۱۴۰۰ اضافه خواهد شد.

بهعلاوه هرساله حدود ۲۰ درصد از کل تسهیلات قرضالحسنه بازپرداخت میشود که اگر این مقدار را هم به میزان سپردههای جدید اضافه کنیم بهراحتی منابع برای پرداخت وام ازدواج تأمینشده و حتی نیازی بهکل حجم سپردههای قرضالحسنه نیز نخواهد بود. لذا نداشتن منابع پرداخت تسهیلات ازدواج بهانهای بیش نیست. دادههای نمودار زیر تأییدی بر مطالب گفتهشده است.

آن روی سکه

اما چرا بانکها به هر دری میزنند تا این منابع قرضالحسنه را برای خود حفظ کرده و تسهیلات ندهند؟

افرادی که پول خود را در قالب حساب قرضالحسنه نزد بانکها میگذارند با نیت خیرخواهانه این کار را انجام میدهند. واقعیت این است که چون این حسابهای قرضالحسنه برای بانک هزینهای ندارد و سودی به آن تعلق نمیگیرد، لذا این منابع بهترین نوع منبع برای بانکهاست تا آن را برای خود سرمایه گذاری کند یا وامهای خاص به کارکنان و منتصبان خود ارائه کنند.

همانطور که اشاره شد بانکها الزام قانونی دارند که منابع قرضالحسنه را در ردیفهای خاصی مانند تسهیلات ازدواج صرف کرده و به مردم در اوضاع سخت اقتصادی کنونی کمک کنند.

سوءاستفاده بانکها

آمارهای منتشرشده از سوی بانک مرکزی نشان میدهد در اسفندماه سال ۱۴۰۰، بدهی بانکها به بانک مرکزی بیش از ۱۴۶ هزار میلیارد تومان بوده که به نسبت مدت مشابه سال ۹۹، رشد حدود ۲۴ درصدی داشته است. علاوه بر این، بدهی بانکها به بانک مرکزی سهم ۳۰ درصدی از رشد پایه پولی را داشته که یکی از عوامل اصلی و مؤثر بر رشد پایه پولی و به تبع آن رشد تورم است و تداوم روند اضافه برداشتها به بهانه پرداخت وام ازدواج میتواند مشکلات فوقالذکر را تشدید کند. اما چرا شاهد مماشات و شاید همراهی بانک مرکزی با این قضیه هستیم؟

حلقه گمشدهای به نام شفافیت

بهانهتراشیهای بیمعنی بانکها از جمله در مورد تسهیلات ازدواج، معطوف به امسال نبوده و تقریباً هرساله بانکها با این بهانههای واهی اقدام بهاضافه برداشت از بانک مرکزی نمودهاند، که باید ترمز این مساله کشیده شود. بازنده چرخه معیوبی که در بالا توضیح داده شد مردم خواهند بود. و یکی از دلایل اصلی این مشکلات، نبود شفافیت در نظام بانکداری است. شفافیت در نظام بانکداری با گسترش و پیادهسازی کامل سامانههایی نظیر «سمات» شفافسازی تسهیلات کلان تحقق پیدا میکند، که درنتیجۀ آن، دیگر بانکی به بهانه نبود منابع حق مردم را در ارائه تسهیلات پایمال نخواهد کرد و منابع مردم نزد بانکها بازیچه سفتهبازیها و رانتخواری نخواهد شد. ولی متأسفانه شاهد اهمال و کمکاری بانکها و مخصوصاً بانک مرکزی در این مورد هستیم.

در این میان نباید از نقش بانک مرکزی بهعنوان خطمشی گذار غافل شد. چراکه این نهاد و بهخصوص معاونت نظارت بانک مرکزی بهعنوان متولی میبایست ضمن شفافیت سازی ابهامات موجود در این زمینه با تخلفات احتمالی بانکها نیز برخورد قاطع نماید.