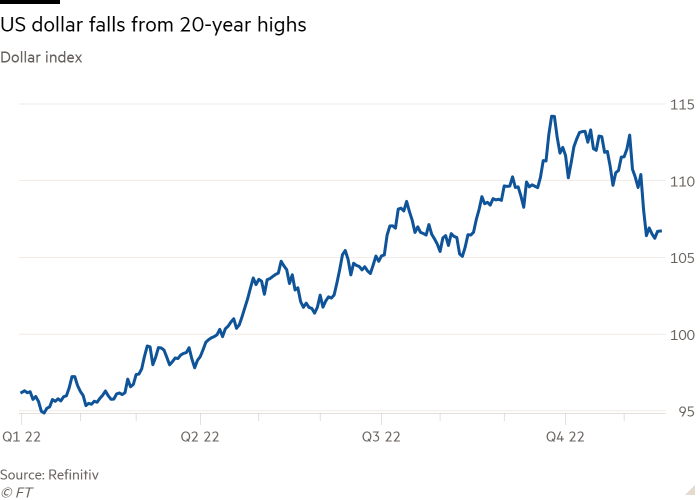

اقتصادآنلاین – شیما احمدی؛ آیا افزایش قیمت دلار در سال ۲۰۲۲ به پایان رسیده است؟ شاخص DXY که ارزش دلار را در برابر سبد ارزی دنبال میکند، از اکتبر ۲۰۲۲ در حال کاهش بوده و در ماه نوامبر سقوط دیگری را تجربه کرده است.

سقوط دلار آمریکا از بالاترین سطح ۲۰ ساله

بهترین توضیح، اختلاف نرخ بهره است. نرخهای بالاتر ایالات متحده، پول را از خارج جذب میکند که توسط بازده افزایش یافته جذب میشود. نرخ بهره ۲ درصد دوساله خوب است، اما ۴.۵ درصد دوساله بسیار بهتر به نظر میرسد. بنابراین، پول از اقتصادهایی با بازدهی پایینتر خارج میشود و به ایالات متحده با بازده بالاتر سرازیر میشود. این فرآیند ارزش دلار را بالا میبرد.

اما اگر فدرال رزرو سرعت افزایش نرخ بهره را کاهش دهد یا متوقف کند، به طور ناگهانی کلید اصلی ارزش دلار را از بین میبرد. به نظر میرسد این همان چیزی است که بازارها در حال فهمیدن هستند و متن فایننشال تایمز به خوبی آن را نشان میدهد:

دلار در دو هفته گذشته از بالاترین سطح ۲۰ سال گذشته سقوط کرده است، زیرا نشانههایی از کاهش تورم در گمانهزنیها مبنی براینکه فدرال رزرو به زودی افزایش نرخ بهره خود را کاهش خواهد داد، افزایش یافته است.

دلار در ماه نوامبر ۲۰۲۲، بیش از ۴ درصد در برابر سبدی متشکل از ۶ ارز سبد ارزی کاهش یافته که آن را در مسیر بزرگترین افت ماهانه از سپتامبر ۲۰۱۰ قرار داده اما ارزش آن هنوز ۱۱ درصد بالاتر از یک سال گذشته است.

سقوط ماه نوامبر در حالی اتفاق میافتد که سرمایهگذاران نشانههای اولیه را بررسی میکنند که تورم آمریکا در نهایت ممکن است کاهش یابد و به طور بالقوه راه فدرال رزرو را برای کاهش سرعت افزایش هزینههای استقراض هموار میکند. همچنین برخی از دادهها، مانند دادههای مربوط به بخش تولید و مسکن، نشان میدهد که اقتصاد بزرگتر با موانع رو به رشدی مواجه است که عامل بازدارنده دیگری برای انقباض پولی در فدرال رزرو است.

همهچیز به کاهش تورم در ایالات متحده اشاره دارد و با آن ما شاهد کاهش رشد اقتصاد ایالات متحده در سه ماه اول سال آینده خواهیم بود. تیری ویزمن، استراتژیست مک کوری میگوید که این مبنای داستان ضیفتر دلار است.

بدون شک فدرال رزرو و کاهش تورم اهمیت دارند، به این دلیل که این دو نیروهای کلان غالب هستند که اساسا همهچیز را تحت تاثیر قرار میدهند. میتوانید امیدها به فدرال رزرو انبساطی را که در بازارهای دیگر نقش تاثیرگذاری دارد ببینید: از زمان اوج دلار در اکتبر ۲۰۲۲، ارزش سهام ۱۱ درصد افزایش یافته است.

اما من گمان میکنم داستانهای تضعیف دلار دلایل بیشتری دارد. جهان در یک جنگ ارزی معکوس گرفتار شده است، جاییکه بانکهای مرکزی از ارزهای خود در برابر افزایش نرخ فدرال رزرو با افزایش ناگهانی نرخ خود (و در برخی موارد، با مداخله مستقیم ارزهای خارجی) دفاع میکنند. فدرال رزرو در حال تعیین سرعت انقباض جهانی است. با این حال، این نشان میدهد که اگر فدرال رزرو سرعت خود را کاهش دهد، بقیه نیز این کار را خواهد کرد. سایر بانکهای مرکزی نیز در حال افزایش نرخ هستند تا از فدرال رزرو عقب نمانند، اما دلیلی برای جلوزدن از آن ندارند. تفاوت نرخهای امروز ممکن است به این سرعت به پایان نرسند.

چه چیز دیگری ممکن است موثر باشد؟ بیاید با چیزی شروع کنیم که در وهله اول باعث افزایش عظیم قیمت دلار شد. کارتیک سانکاران، استراتژیست ارزهای خارجی در CORPAY، برای این پدیده سه دلیل را ارائه میدهد که به اختصار به آنها BoP میگویند. این سه عامل عبارتند از:

تراز پرداختها؛ شوک تجاری گسترده که پس از حمله روسیه به اوکراین، اروپا را گرفتار کرد. با افزایش قیمت انرژی، قدرت مصرف اروپا به سمت واردات انرژی سوق پیدا کرد و تقریبا یک شبه منطقه یورو را از مازاد تجاری به کسری تبدیل کرد. کسری تجاری معمولا روی ارزها سنگینی میکند و بر آنها تاثیر میگذارد.

موارنه قدرت؛ موقعیت دلار به عنوان پناهگاهی امن در برابر خطرات احتمالی ژئوپلیتیک. در اقیانوسی دور و سرشار از منابع غذایی و انرژی فراوان، به نظر میرسید که ایالات متحده برای سرمایهگذارانی که از جنگ روسیه ترسیده بودند، مخفیگاه آشکاری باشد.

تعادل پاول؛ اختلاف داینامیک نرخ مورد بحث در بالا

اکنون، به نظر میرسد که تراز پرداختها و موازنه قدرت به سمت دیگری برمیگردد. با بهبود روابط ایالات متحده و چین و کاهش تهدیدات هستهای روسیه، احتمالا خطرات ژئوپلیتیک کمی کاهش مییابد. مهمتر از آن برای بازارها، اروپا بهتر از آن چیزی است که بسیاری تصور میکردند. کاهش قیمتهای انرژی، محرکهای مالی و چند وقفه، احتمال یک رکود فاجعهبار عمیق را کاهش داده است. فایننشال تایمز در این باره میگوید:

حمایت مالی بیشتر از سوی دولتها، کاهش قیمت بنزین و یک پاییز ملایم، همگی به بهبود چشمانداز منطقه یورو کمک کردهاند.

اکثر پیشبینیها همچنان انتظار دارند که تولید منطقه یورو در سه ماهه آینده کاهش یابد، اما رکود معتدلتر از آنچه تصور میشد، خواهد بود. اقتصاددانان رشد ۳.۲ درصدی منطقه یورو را برای سال ۲۰۲۲ پیشبینی میکنند که از پیشبینی ۲.۷ درصدی در ماه جولای بیشتر است.

تعطیلی خط لوله اصلی گاز نورداستریم ۱ که توسط مسکو در تابستان انجام شد، به این نگرانی دامن زد که منطقه برای جایگزینی منابع انرژی روسیه با مشکل مواجه خواهند شد که در نهایت به افزایش قیمت گاز منجر شد. اما یکی از ملایمترین اکتبرهای ثبت شده به این معناست که خانوارها و کارخانهها از انرژی کمتری استفاده میکنند که به حفظ تسهیلات ذخیرهسازی گاز در محدوده نزدیک به کامل کمک میکند.

جاری استن، اقتصاددان ارشد اروپایی در گلدمن ساکس، گفت: کاهش قیمت گاز، کاهش ریسک سهمیهبندی انرژی و حمایت بیشتر از سوی دولتها، نشاندهنده یک رکود سطحیتر است.

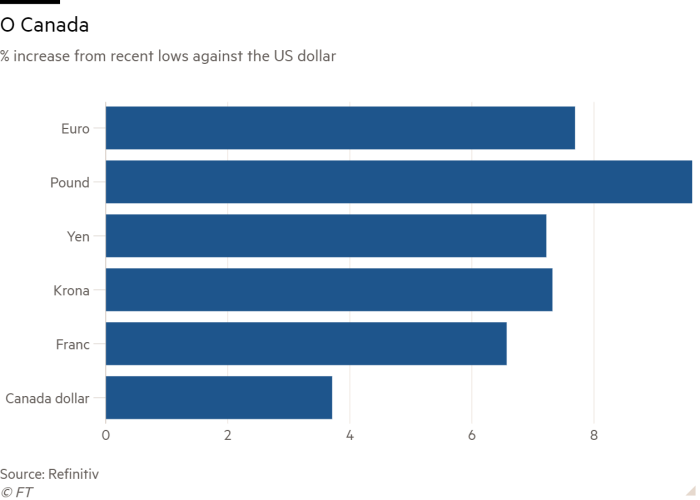

انرژی ارزانتر به ین نیز کمک کرده است. در مقابل، ارز کانادای نفت خیز چندان تقویت نشده است. نمودار زیر نشان میدهد که شش ارز موجود در سبد DXY چقدر افزایش یافته است:

نکته اینجا این نیست که نرخها بیربط هستند، بلکه این است که انرژی نیز همچنان تاثیرگذار است. اینکه دلار چقدر قوی باقی میماند میتواند به همان اندازه به آنچه که فدرال رزرو کنترل میکند، به آنچه که کنترل نمیکند، بستگی داشته باشد.