اگر تاکنون در بازار ارزهای دیجیتال معامله کرده باشید، حتماً متوجه شدهاید که با چه بازار پیشبینینشدنی و پرنوسانی روبهرو هستید. این ویژگی به همان اندازه که میتواند برای تریدرها سودآور باشد، برای کلاهبرداری و سودجویی در بازار هم بستری مناسب فراهم میکند. در چنین فضایی، کلاهبرداران میتوانند معاملهگران تازهوارد را که دانش کافی درباره این بازار ندارند و ممکن است گرفتار احساسات بازار شوند، با راهکارهای گوناگون غیراخلاقی یا غیرقانونی بهدام بیندازند. یکی از این روشها تکنیکی موسوم به اسپوفینگ (Spoofing) است.

بهطورکلی، اسپوفینگ نوعی دستکاری بازار است که در آن معاملهگر با ایجاد احساسات نادرست درباره تقاضا در بازار، قیمت داراییها را بهنفع خود دستکاری میکند. آشنایی با نحوه انجام اسپوفینگ به کاربران کمک میکند تا قربانی سودجویی دیگران نشوند و بتوانند راهبرد سرمایهگذاری خود را در شرایطی متعادل به پیش ببرند.

بیشتر بخوانید: بازار ارزهای دیجیتال چگونه دستکاری میشود؟

در این مقاله، درباره اسپوفینگ و سازوکار آن و قانونی یا غیرقانونی بودنش و تفاوت آن با روش کلاهبرداری دیگری به نام لِیِرینگ (Layering) صحبت میکنیم. در انتهای مطلب نیز، تأثیر مخرب اسپوفینگ بر بازارهای مالی و روشهای مقابله با آن را توضیح میدهیم. اگر قبلاً بهدام اسپوفینگ افتادهاید یا تازهوارد هستید و میخواهید از خودتان دربرابر این نوع کلاهبرداریها محافظت کنید، این مطلب را از دست ندهید.

اسپوفینگ (Spoofing) یا معاملات جعلی چیست؟

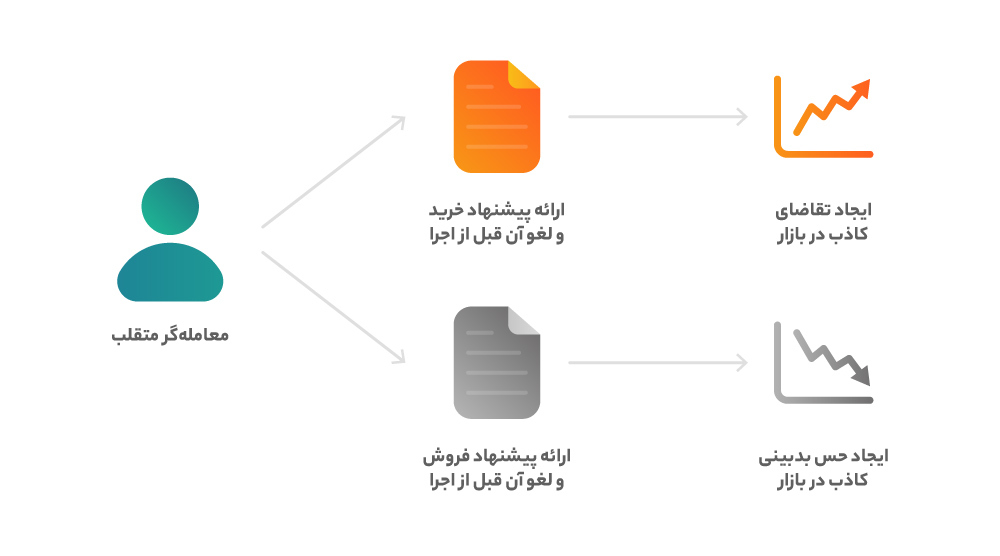

اسپوفینگ (Spoofing) روش معاملاتی مخربی برای دستکاری بازار ازطریق ثبت سفارشهای خرید یا فروش جعلی و لغو آنها درست قبل از انجام معامله است. بهزبان سادهتر، در این روش معاملهگرِ سودجو سفارشهایی برای خرید یا فروش داراییهایی ازجمله سهام یا کالا یا ارز دیجیتال را در دفتر سفارش ثبت و درست قبل از انجام معامله سفارشها را لغو میکند. این کار باعث ایجاد تغییراتی در قیمت میشود که تریدر سودجو میتواند از آن بهنفع خود بهرهبرداری کند.

اسپوفینگ چگونه کار میکند؟

همانطورکه احتمالاً میدانید، عامل تعیین قیمتها در بازار عرضه و تقاضاست؛ بنابراین، دستکاری این عامل میتواند به کسب سود منجر شود. هدف از اسپوفینگ نیز دقیقاً تلاش برای ایجاد تصوری کاذب از فشار خرید یا فروش در بازار است. وقتی تعداد زیادی سفارش خرید یا فروش در بازار وارد میشود، این توهم را در دیگران ایجاد میکند که تقاضا برای آن دارایی خاص افزایش یا کاهش یافته است؛ بنابراین، آنان هم دست به کار میشوند و شروع به خرید یا فروش میکنند.

این کار باعث افزایش یا کاهش قیمت آن دارایی میشود. وقتی قیمت بازار به سطح مطلوب رسید، معاملهگر سودجو سفارشهای جعلیاش را لغو میکند. بعد از لغو سفارشها، قیمت تا مدتی همچنان به روندی که در پیش گرفته است، ادامه میدهد. در این زمان، کلاهبردار فرصت دارد معاملاتش را در طرف مقابل بازار انجام دهد؛ یعنی اگر قیمت افزایش یافته است، ارزهای خود را بفروشد و اگر کاهش یافته باشد، ارز مدنظر خود را بخرد.

ازآنجاکه روش مناسبی برای تشخیص واقعی یا جعلی بودن سفارشها وجود ندارد، بازار معمولاً واکنش شدیدی دربرابر آنها نشان میدهد؛ بههمیندلیل، اسپوفینگ میتواند روشی کارآمد برای سودجویی باشد؛ مخصوصاً اگر سفارشها در نقاط حمایت یا مقاومت قرار داده شوند.

اسپوفینگ اغلب ازطریق معاملات با فرکانس بالا (HFT) انجام میشود؛ چراکه برای دستکاری حرکات قیمت در بازار، به تعداد زیادی سفارش جعلی نیاز است. ازآنجاکه تنظیم یا لغو این حجم از سفارشها بهصورت دستی دشوار است، سودجویان از الگوریتمها یا رباتهایی برای ثبت و لغو خودکار سفارشها استفاده میکنند.

نمونهای از اسپوفینگ

فرض کنید معاملهگر ۱۰هزار واحد از ارز دیجیتال خاصی را دراختیار دارد و میخواهد آنها را بفروشد. او از الگوریتمی برای ارسال صدها سفارش خرید استفاده میکند. این الگوریتم بهگونهای تنظیم شده است که کمی قبل از اجرای سفارشها، آنها را لغو کند.

در این نمونه، حجم زیاد سفارش خرید باعث میشود دیگران تصور کنند تقاضای زیادی برای آن ارز دیجیتال خاص در بازار بهوجود آمده است. ازآنجاکه افزایش تقاضا بهمعنای افزایش قیمت است، قیمت آن ارز دیجیتال همچنان افزایش مییابد. وقتی قیمت به میزان مطلوب افزایش یافت، آن معاملهگر سودجو ۱۰هزار واحد ارز خود را میفروشد و سود درخورتوجهی کسب میکند. درواقع، این فرد عملاً بازار را دستکاری کرده است تا سود خود را افزایش دهد.

بهعنوان مثال دیگر، فرض کنید بیت کوین سطح مقاومت قوی در ۱۰٬۵۰۰ دلار دارد. در تحلیل تکنیکال، اصطلاح مقاومت به ناحیهای اشاره میکند که در آن، قیمت به سقف خود میرسد. طبیعتاً این ناحیه جایی است که انتظار داریم فروشندگان پیشنهادهای فروش خود را ارائه دهند تا داراییشان را در بیشترین قیمت فروخته باشند. اگر ارز مدنظر نتواند از سطح مقاومت عبور کند، ممکن است بهشدت سقوط کند؛ درحالیکه اگر مقاومت را بشکند و از آن ناحیه خارج شود، احتمال ادامه روند صعودی بیشتر است.

حال اگر ۱۰٬۵۰۰ دلار سطح مقاومتی قدرتمندی برای بیت کوین باشد، رباتهای اسپوفینگ حجم زیادی از سفارشهای فروش جعلی را کمی بیشتر از آن سطح ثبت میکنند. وقتی خریداران این حجم سفارش فروش را بیشتر از چنین سطح تکنیکال مهمی میبینند، تصور میکنند که این سطح مقاومت شکسته نخواهد شد. این تصور باعث کاهش قیمت میشود و معاملهگری که اسپوفینگ کرده است، در طرف مقابل بازار میتواند بیت کوین را با قیمت کمتری بخرد.

آیا اسپوفینگ قانونی است؟

در بسیاری از بازارهای بزرگ دنیا ازجمله بازار سهام در آمریکا و بریتانیا، اسپوفینگ غیرقانونی است. در آمریکا، اسپوفینگ با قانون داد- فرانک (Dodd-Frank Act) که در سال ۲۰۱۰ تصویب شد، غیرقانونی اعلام شده است. کمیسیون معاملات آتی کالای آمریکا (CFTC) در فصل ۷۴۷ این قانون، اسپوفینگ را مستقیماً بهعنوان یکی از عوامل اختلال در بازار توصیف کرده است.

بااینحال، در صنعت ارزهای دیجیتال اوضاع کمی متفاوت است. هنوز قانونگذاری مشخصی در این زمینه وجود ندارد؛ بههمیندلیل، قوانین ضداسپوفینگ روی بازار کریپتو اِعمال نشده است. یکی از دلایل این امر آن است که برای اجرای قوانین ضداسپوفینگ، ابتدا باید اسپوفینگ را اثبات کرد که میدانیم این کار در بازار ارزهای دیجیتال چقدر دشوار است.

تفاوت اسپوفینگ و لِیِرینگ

اسپوفینگ و لِیِرینگ (Layering) هر دو نوعی از دستکاری بازار هستند. در هر دو، معاملهگر با ارسال سفارشهای غیرواقعی، اما مشاهدهپذیر دیگران را فریب میدهد و آنان را درباره سطح واقعی عرضه یا تقاضا بهاشتباه میاندازد. حال تفاوت اسپوفینگ و لِیِرینگ چیست؟

برخی از قانونگذاران از اصطلاح اسپوفینگ و لِیِرینگ بهجای یکدیگر استفاده میکنند؛ درحالیکه برخی دیگر بین آنها تمایز قائلاند؛ ازجمله سازمان تنظیم مقررات صنعت مالی (FINRA) که نهاد خودتنظیمی خصوصی در آمریکاست. طبق تعریف این سازمان، لِیِرینگ بهمعنای واردکردن چند سفارش جعلی در چند سطح قیمت است؛ ولی اسپوفینگ بهمعنای واردکردن یک یا چند سفارش غیرواقعی فقط در یک سطح قیمت در دفتر سفارشهاست.

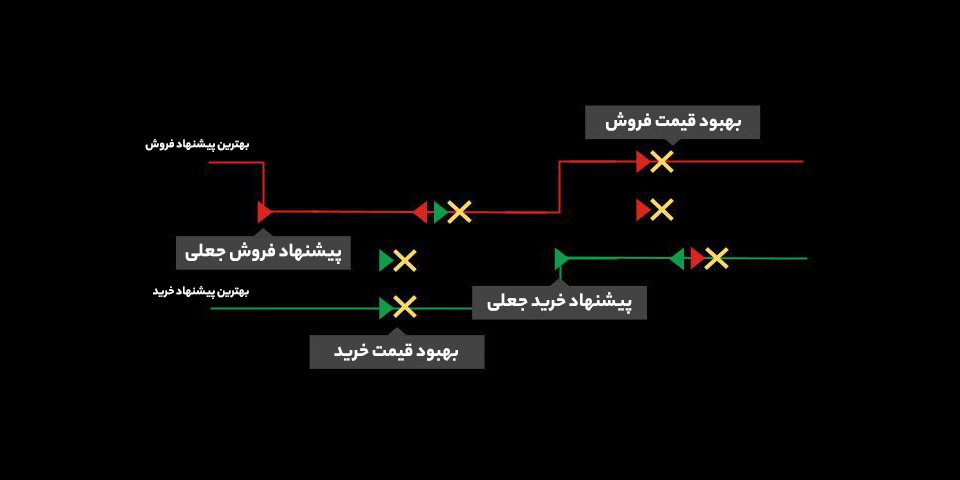

در اسپوفینگ، معاملهگر متقلب یک سفارش واحد یا مجموعهای از سفارشهای خرید یا فروش مشاهدهشدنی را وارد دفتر سفارش میکند. این سفارشها قیمت پیشنهادی خرید یا فروش جدیدی ارائه یا حجم پیشنهادهای خرید یا فروش قبلی را افزایش میدهند. بعد از اینکه قیمت تغییر کرد، فرد متقلب معاملهای واقعی را با قیمت دلخواه خود در طرف مقابل بازار انجام میدهد؛ یعنی اگر سفارش اسپوفینگ خرید وارد کرده است، معامله فروش انجام میدهد و برعکس. معاملهگر سفارشهای جعلی را قبل یا بعد از خرید اصلی لغو و از اجرای آنها جلوگیری میکند.

فرقی نمیکند معامله اصلی با بهترین قیمت پیشنهادی قبل از شروع اسپوفینگ انجام شود یا با بهترین قیمتهای پیشنهادی جدیدی که پس از انجام اسپوفینگ ثبت میشود؛ بههرحال، معاملهگر متقلب معاملات واقعیاش را با قیمت بهتری از قبل از اجرای اسپوفینگ انجام داده و این بهوضوح حاکی از دستکاری در بازار است.

بیشتر بخوانید: سه نوع تریدر در بازار ارزهای دیجیتال که باعث بدبختی سرمایهگذاران میشوند

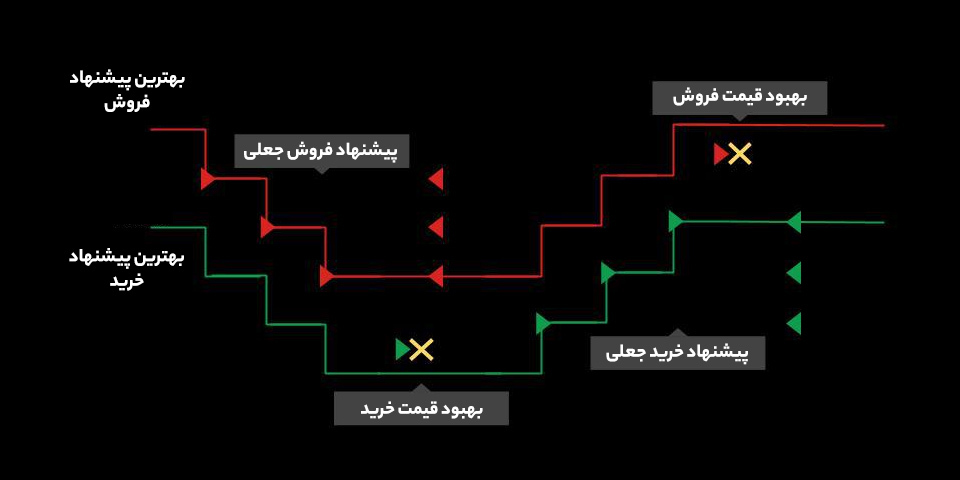

در طرف دیگر، لِیِرینگ شکل خاصی از اسپوفینگ است که در آن فرد متقلب چند سفارش متوالی مشاهدهپذیر را در یک طرف بازار در چند سطح قیمتی ثبت میکند. این سفارشها بهصورت متوالی ظاهر میشوند و بهترین پیشنهاد خرید یا فروش جدید را تعیین میکنند و همچنان با هر سفارش جدید فعال باقی میمانند. میتوان گفت لِیِرینگ از چند لایه اسپوفینگ تشکیل شده است.

بهزبان سادهتر، معاملهگر متقلب در ابتدا سفارشهایی برای خرید یا فروش در قیمت پیشنهادی بازار یا نزدیک به آن ثبت میکند. سپس، معاملهگر سفارشهای خرید یا فروش بعدی را با قیمتهای بیشتر یا کمتر وارد میکند. وقتی قیمت بهاندازه کافی افزایش یا کاهش یافت، معاملهگر معامله واقعی را در بهترین قیمت انجام میدهد و تمام سفارشهای قبلی را لغو میکند. در اینجا هم، معاملهگر معامله را با قیمتی مطلوبتر از آنچه بدون لِیِرینگ به آن دست مییافت، انجام میدهد.

پیامدهای اسپوفینگ و تأثیر آن بر بازار مالی

اسپوفینگ علاوهبر غیرقانونیبودن، اثرهای مخربی هم بر بازار میگذارد. دلیل این مسئله آن است که اسپوفینگ میتواند تغییرات مصنوعی در قیمت ایجاد و عرضه و تقاضا را دستکاری کند. افرادی که اسپوفینگ میکنند، از این تغییرات به سودهای کلان میرسند؛ بههمیندلیل، قانونگذاران در آمریکا از مدتها پیش نگرانی خود را بابت دستکاری بازار کریپتو ابراز کردهاند.

از دسامبر۲۰۲۰، کمیسیون بورس و اوراق بهادار آمریکا (SEC) همه پیشنهادهای مربوط به صندوقهای قابلمعامله در بورس (EFT) آنی برای بیت کوین را رد کرده است. چندین عامل برای رد این طرحهای پیشنهادی مطرح شده و یکی از آنها این است که بازار بیت کوین دربرابر دستکاری مصونیت ندارد. بااینحال، این شرایط ممکن است درصورت بالغترشدن بازارهای بیت کوین، با افزایش نقدشوندگی آن و پذیرش نهادی تغییر کند.

بیشتر بخوانید: عرضه ETF بیت کوین در آمریکا؛ هر آنچه باید بدانید

نکته مهمی که باید به آن توجه کرد، این است که اسپوفینگ میتواند بر بازارهای مختلف مربوط به یک دارایی تأثیر بگذارد. برای مثال، سفارشهای اسپوفینگ بزرگ در بازار مشتقات دارایی خاص میتوانند بر بازار آنی آن دارایی هم اثر بگذارند و برعکس.

چه زمانی ریسک انجام اسپوفینگ بیشتر است؟

هرچه احتمال حرکات غیرمنتظره بازار بیشتر باشد، اسپوفینگ ریسک بیشتری دارد و ممکن است بهدلخواه معاملهگر متقلب پیش نرود؛ مخصوصاً زمانیکه بازار آنی روند کلی بازار را هدایت میکند.

برای مثال، فرض کنید معاملهگر سودجو میخواهد چند سفارش فروش جعلی را بیشتر از یک سطح مقاومت ثبت کند. اگر همزمان یک رالی صعودی قوی اتفاق بیفتد و معاملهگران خُرد گرفتار ترسِ ازدستدادن یا فومو (FOMO) شوند، نوسانهای شدیدی در بازار ایجاد میشود و ممکن است سفارشهای فروش جعلی بهسرعت تکمیل شوند. این اتفاقی است که معاملهگر متقلب نمیخواهد رخ دهد. همچنین، فشار خرید کوتاه یا سقوط بسیار سریع قیمت ممکن است حتی یک سفارش بزرگ را تنها در چند ثانیه پر کند. در چنین شرایطی، اسپوفینگ معمولاً کارآمد نیست و چهبسا بهضرر معاملهگر متقلب تمام شود.

راههای حفاظت دربرابر اسپوفینگ

یکی از روشهای مفید برای محافظت دربرابر اسپوفینگ در بازار ارزهای دیجیتال، استفاده از پلتفرمهای معتبر است. برای بیشتر سرمایهگذاران ارزهای دیجیتال، محیط معاملاتی مطلوب محیطی است که آنان را از کلاهبرداریها و تقلبهای احتمالی در امان نگه دارد؛ اما تضمینی قطعی برای چنین چیزی وجود ندارد؛ بنابراین، احتیاط شرط واجب است. اگر میخواهید از اسپوفینگ دور بمانید، بهتر است همیشه با پلتفرمهای معتبر کار کنید و گرفتار احساسات نشوید.

امروزه، بسیاری از صرافیها تمام تلاش خود را برای تقویت سیستم امنیتی و نظارتی خود بهکار میگیرند تا مطمئن شوند که مشتریان دربرابر اسپوفینگ امنیت دارند. بااینحال، این فرایند دوطرفه است؛ یعنی کاربران نیز باید سهم خود را ادا کنند. همیشه باید مراقب دستکاری قیمت در بازار باشید؛ زیرا این فضا پرریسک است و ارزهای دیجیتال با اینکه میتوانند بازدهی رضایتبخشی داشته باشند، گاهی ممکن است سود مطلوبی به سرمایهگذاران ندهند.

هرچند تشخیص اسپوفینگ در این بازارِ بهشدت پیشبینیناپذیر دشوار است، احتمال دارد الگوهایی وجود داشته باشند که بتوان از آنها برای تعیین معقول بودن یا نبودن تغییرات قیمت در یک مقطع زمانی کمک گرفت. راهحل بعدی پایبندی به راهبرد سرمایهگذاری مفید است. بهتر است گرفتار چرخه اخبار یا احساسات بازار نشوید و معامله یا سرمایهگذاری خود را براساس آنها انجام ندهید. با تحقیق کافی میتوانید راهبرد سرمایهگذاری مناسبی برای خود بیابید. وقتی راهبرد خود را انتخاب کردید، سعی کنید همواره به آن پایبند باشید.

پرسشهای متداول درباره اسپوفینگ

اسپوفینگ روشی برای دستکاری بازار است که در آن، معاملهگر سودجو ازطریق ثبت سفارشهای خرید یا فروش جعلی و درنهایت لغو آنها، نوعی حس کاذب خوشبینی یا بدبینی در افراد ایجاد میکند که باعث تغییرات قیمت بهنفع فرد سودجو میشود.

اسپوفینگ و معاملات شستوشو (Wash Trading) هر دو با هدف دستکاری بازار انجام میشوند؛ اما این دو تفاوتهایی باهم دارند. در معاملات شستوشو، اگرچه خریدوفروش صوری است، واقعاً معاملهای انجام میشود. این در حالی است که در اسپوفینگ، سفارشها در لحظه نهایی لغو میشوند و درواقع معاملهای انجام نمیشود.

در اسپوفینگ، فرد متقلب یک یا چند سفارش را با یک قیمت در دفتر سفارش ثبت میکند؛ درحالیکه در لِیِرینگ، فرد چند سفارش متوالی را در چند ردیف قیمت وارد میکند.

خیر، در بسیاری از کشورهای بزرگ جهان اسپوفینگ بهدلیل دستکاری بازار غیرقانونی است؛ البته چون هنوز در بازار ارزهای دیجیتال قوانین مشخصی وجود ندارد و اثبات اسپوفینگ دشوار است، قوانین موجود درباره این روش در بازارهای سهام و کالا در بازار کریپتو اِعمال نشده است.

جمعبندی

اسپوفینگ تکنیکی برای دستکاری بازار است که در آن معاملهگر سودجو با واردکردن سفارشهای جعلی و سپس لغو آنها، تقاضای بازار و درنتیجه قیمت ارز دیجیتال خاصی را به سود خود تغییر میدهد. ممکن است شناسایی این روش دشوار باشد؛ اما ناممکن نیست. اینکه آیا لغو برخی از سفارشها واقعاً اسپوفینگ است یا خیر، مستلزم برخورداری از قابلیت تجزیهوتحلیلِ نیّتی است که پشت سفارشها قرار دارد.

بهحداقلرساندن اسپوفینگ در هر بازاری مطلوب است؛ زیرا به حفظ محیطی متعادل برای همه مشارکتکنندگان در آن بازار کمک میکند. این مسئله بهویژه برای بازار پرنوسان ارزهای دیجیتال بسیار مهم است. ازآنجاکه قانونگذاران اغلب دستکاری بازار را بهعنوان دلیلی برای رد صندوقهای بیت کوین ذکر میکنند، تلاش برای بهحداقلرساندن اسپوفینگ میتواند در درازمدت به سود بازار ارزهای دیجیتال باشد.