در این مقاله مهم ترین دسته صندوق های سرمایه گذاری که طرفداران زیادی دارند همه انواع صندوق ها یعنی صندوق های اهرمی (جذاب ترین صندوق های سهامی)، صندوق های تضمین اصل سرمایه (نوعی جذاب از صندوق های مختلط)، صندوق های مبتنی بر طلا و صندوقهای درآمد ثابت را بررسی کرده و پرسود ترین صندوق ها در این دسته ها را معرفی خواهیم کرد.

صندوق سرمایه گذاری چیست؟

صندوق های سرمایه گذاری یکی از بهترین و جدید ترین ابزارهای سرمایه گذاری در ایران هستند. کارکرد این صندوق ها به گونهای است که سرمایه دارندگان واحدهای این صندوق ها توسط یک تیم حرفه ای، با دانش و تجربه در بازار سرمایه مدیریت و سرمایه گذاری می شود. از این جهت سرمایه گذاری در این صندوق ها سودی مناسب همراه با ریسکی پایین دارد.

در مجموع صندوقهای سرمایهگذاری با توجه به امکانات و تواناییهایی که در اختیار دارند، تلاش میکنند که سرمایهگذاری در بازار را جذابتر کرده و فرصتها و انتخابهای بیشتری را با ریسک کمتر و بازدهی بالاتر برای سرمایهگذاران فراهم کنند. تنوع صندوقها متناسب با خواستهها و انتظارات سرمایهگذاران گوناگون از جمله مزایای صندوقهای سرمایهگذاری است.

انواع صندوق سرمایه گذاری در بورس کدام است؟

با بزرگ شدن و تنوع بالای صندوق های سرمایه گذاری در ایران، سوال مهم این است که پر سود ترین صندوق های سرمایه گذاری کدام اند؟برای پاسخ به این سوال ابتدا باید یک آشنایی با انواع صندوقهای سرمایه گذاری داشته باشیم. صندوقها بر اساس پرتفوی سرمایه گذاری و ریسک خود به چند دسته تقسیم می شوند. در این مقاله پرسود ترین صندوق های سرمایه گذاری اهرمی، تضمین اصل سرمایه، مبتنی بر طلا و درآمد ثابت را معرفی خواهیم کرد. دلیل انتخاب این 4 دسته هم استقبال سرمایه گذاران و محبوب بودن این 4 نوع صندوق نسبت به بقیه صندوقهای سرمایهگذاری است.

صندوق درآمد ثابت چیست؟

صندوق درآمد ثابت چیست صندوق های سرمایهگذاری با درآمد ثابت (Fixed Income) یکی از انواع صندوق های سرمایه گذاری است که با حداقل ریسک، بازدهی مناسبی را نصیب سرمایهگذاران می کند. اشخاصی که در صندوق های درآمد ثابت سرمایه گذاری می کنند دنبال کسب بازدهی مناسب و بدون ریسک هستند. در این صندوق ها بخش بزرگی از دارایی ها به ابزار و اوراق درآمد ثابت و سپرده های بانکی اختصاص می یابند. بنابراین ریسک این صندوق ها حداقل بوده و بازدهی آن ها هم متناسب با این ابزارها خواهد بود. اوراق مرابحه و اخزا مثال هایی از دارایی های صندوق درآمد ثابت هستند.

پر سود ترین صندوق درآمد ثابت

با بررسی بازدهی یک ساله صندوق های درآمد ثابت منتهی به 17 تیر ماه 1402، با جدول بازدهی زیر روبرو می شویم. در جدول زیر می توانید لیست بازدهی یک ساله پرسود ترین صندوق های درآمد ثابت را مشاهده کنید:

صندوق تضمین چیست؟

صندوق تضمین اصل سرمایه یکی از جدید ترین ابزارهای بازار سرمایه است. در این صندوق ها بر اساس دوره نگهداری مشخصی ( مثلا ۹۰ روزه) اصل سرمایه شما تضمین می شود. منظور از تضمین اصل سرمایه نیز این است که پس از ۹۰ روز اصل سرمایه شما با هیچ کاهشی روبرو نخواهد شد. ضمن اینکه در این دوره شما متناسب با افزایش بازدهی صندوق، امکان کسب سود نیز دارید.

صندوق های تضمین اصل سرمایه خود نوعی از صندوق های مختلط هستند که دارایی های خود را در سهام و اوراق درآمد ثابت پخش می کنند. این صندوق ها مناسب کسانی هستند که خواهان تضمین اصل سرمایه بوده اما می خواهند متناسب با رشد در بازار سرمایه نیز کسب سود کنند. این صندوق ها به نوعی بین صندوق های درآمد ثابت و سهامی قرار می گیرند که هم ابزارهای درآمد ثابت و هم سهام و ابزارهای سهامی خرید می کنند.

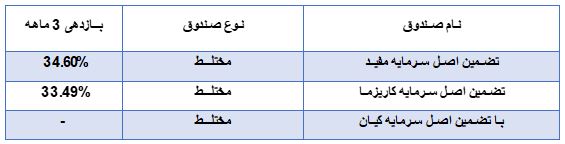

پر سود ترین صندوق تضمین اصل سرمایه

با بررسی بازدهی ۳ ماهه صندوق های تضمین اصل سرمایه منتهی به 17 تیر ماه 1402، با جدول بازدهی زیر روبرو می شویم. در جدول زیر می توانید لیست بازدهی 3 ماهه پرسود ترین صندوق های تضمین اصل سرمایه را مشاهده کنید: (صندوق سوم به دلیل تازه ورود بودن بازدهی ۳ ماهه نداشته است)

صندوق اهرمی چیست؟

صندوق اهرمی چیست : صندوق اهرمی نیز به تازگی به بازار سرمایه ورود کرده است. در این صندوق ها با استفاده از ساز و کار مشخصی، امکان کسب بازدهی بیشتر وجود دارد. در این صندوق ها 2 نوع واحد عادی و ممتاز وجود دارد. دارندگان واحدهای ممتاز متناسب با دارایی خود به علاوه اعتبار معاملاتی ای که از واحد های عادی تامین می شود، کسب سود می کنند. این صندوق ها مناسب کسانی هستند که خواهان کسب سود بالا متناسب با میزان ریسک بالا هستند. این صندوق ها ریسک بالایی دارند و بخش بزرگی از دارایی های خود را در سهام سرمایه گذاری می کنند.

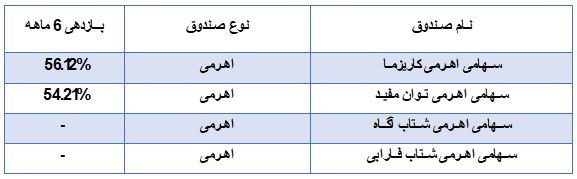

پر سود ترین صندوق اهرمی

با بررسی بازدهی ۶ ماهه صندوق های اهرمی منتهی به 17 تیر ماه 1402، با جدول بازدهی زیر روبرو می شویم. در جدول زیر می توانید لیست بازدهی 6 ماهه پرسود ترین صندوق های اهرمی سرمایه را مشاهده کنید: (۲ صندوق به دلیل تازه وارد بودن بازدهی نداشته اند)

صندوق مبتنی بر طلا چیست؟

صندوق های طلا ابزار نسبتا جدیدی هستند که این امکان را به سرمایه گذار می دهد بدون خرید فیزیکی سکه در این فلز گران بها سرمایه گذاری کند. ضمن اینکه با توجه به ذات صندوق های سرمایه گذاری مشترک، این سرمایه گذاری بهصورت غیرمستقیم و از طریق یک سبدگردان حرفه ای انجام می شود تا حتی المقدور از نوسانات ناگهانی سرمایه گذاری در امان باشد. بنابراین بخش بزرگی از دارایی های این نوع صندوق ها در ابزارهای طلای بازار سرمایه قرار دارند. این صندوق ها مناسب کسانی هستند که خواهان کسب سود متناسب با نوسان دلار و طلا در ایران هستند.

پر سود ترین صندوق طلا

با بررسی بازدهی ۶ ماهه صندوق های طلا منتهی به 17 تیر ماه 1402، با جدول بازدهی زیر روبرو می شویم. در جدول زیر می توانید لیست بازدهی 6 ماهه پرسود ترین صندوق های طلای سرمایه را مشاهده کنید:

عوامل موثر در انتخاب بهترین صندوق سرمایه گذاری

باید بگوییم که پرسود ترین صندوق های سرمایه گذاری لزوما معیار خوبی برای انتخاب بهترین صندوق سرمایه گذاری نیست. عوامل دیگری همچون نقد شوندگی، سابقه صندوق، بازارگردانی، شرکتی که پرتفوی صندوق را مدیریت می کند و... معیار های مهم دیگری برای شناسایی بهترین صندوق سرمایه گذاری هستند. بنابراین به این نکته توجه داشته باشید که ممکن بازدهی برخی صندوق ها به صورت مقطعی خوب باشد اما حفظ بازدهی خوب، مهم تر از این بازدهی مقطعی است. پس برای انتخاب صندوق سرمایه گذاری مناسب حتما آن را از تمام جهات بررسی و انتخاب کنید.

جمع بندی

در این مقاله به شناسایی پرسودترین صندوق های سرمایه گذاری در 4 دسته جذاب یعنی صندوق درآمد ثابت، صندوق طلا، صندوق اهرمی و صندوق تضمین اصل سرمایه پرداختیم. همانطور که گفتیم هر کدام از این صندوق ها مناسب افرادی خاص با یک درجه ریسک پذیری و انتظار بازدهی مختلف است. اما توجه کنید که پرسود ترین صندوق های سرمایه گذاری بهترین صندوق ها نیستند.