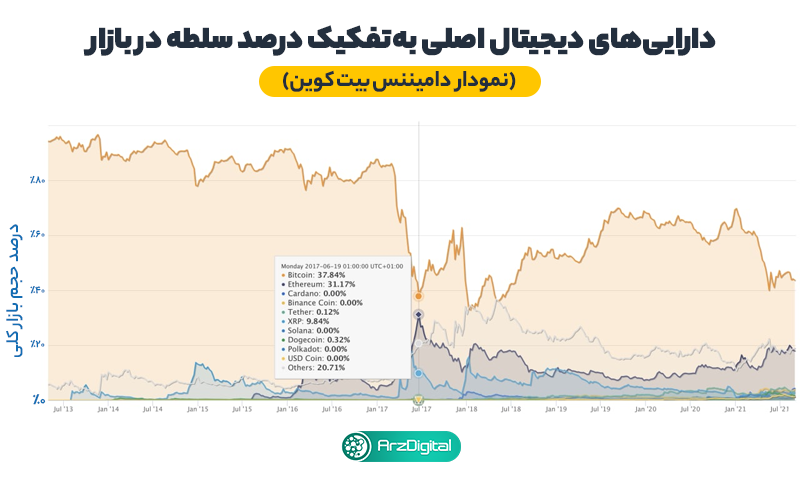

نمودار لحظهای دامیننس بیت کوین را در زیر مشاهده میکنید. با استفاده از این ابزار میتوانید بهسادگی سلطه بیت کوین بر بازار ارزهای دیجیتال را تحلیل کنید.

دامیننس بیت کوین معیاری است که ارزش بازار (مارکت کپ) بیت کوین را نسبت به کل ارزش بازار ارزهای دیجیتال نشان میدهد.

مثلاً اگر دامیننس بیت کوین ۴۰درصد باشد، به این معنی است که بیت کوین سهم ۴۰درصدی از کل بازار ارزهای دیجیتال دارد یا به عبارت دقیقتر، ۴۰درصد از ارزش بازار ارزهای دیجیتال را به خود اختصاص داده است.

اگر توضیحات بالا برای درک این مفهوم کافی نیست، در ادامه بهکمک مقالهای از وبسایت Learncrypto گردآوری شده، ابتدا دامیننس بیت کوین را بررسی میکنیم، سپس دلیل اهمیت آن را بیان میکنیم و در انتها به سیگنالهایی که میتوان از این مفهوم به دست آورد اشاره خواهیم کرد.

پیش از هرچیزی، بیان این نکته ضروری است که «دامیننس» در لغت بهمعنای «سلطه» است و این تعریف درباره بیت کوین هم صدق میکند. بنابراین، منظور از دامیننس بیت کوین، سلطه بیت کوین بر بازار ارزهای دیجیتال و دیگر ارزهای این بازار است.

سادهترین راه برای تعیین دامیننس بیت کوین، محاسبه نسبت ارزش بازار بیت کوین به کل ارزش ارزهای دیجیتال است؛ از همین رو، وقتی بیت کوین تنها ارز دیجیتال موجود بود، سلطه آن هم ۱۰۰ درصد بود؛ اما با ایجاد ارزهای دیجیتال جدید از جمله فورکهای بیت کوین، این سلطۀ صد درصدی کمکم رو به کاهش گذاشت.

شاید ارزش بازار معیار ایدئالی برای محاسبه سلطه در معنای گسترده آن نباشد، اما موضوع بحث ما در اینجا، مفاهیمی مانند «قیمت» و «بازار» هستند که نمایش آنها در قالب کمّی بسیار آسان است؛ بهعبارت دیگر، سلطه یک ارز میتواند به عوامل مختلفی وابسته باشد ولی نمایش آنها بهصورت کمی دشوار است.

به همین خاطر است که وقتی به وبسایتهایی مانند کوین مارکت کپ (Coinmakertcap) یا کوین گکو (Coingecko) که قیمت لحظهای ارزهای دیجیتال مختلف را نشان میدهند مراجعه میکنید، مقادیر متغیری از سلطه و نمودارها را برای هر ارز میبینید.

اجازه بدهید به تمثیل منظومه شمسی برای اکوسیستم ارزهای دیجیتال بازگردیم. همان طور که خورشید از طریق گرانش، تأثیر مهمی بر سیارههای در حال گردش پیرامون آن میگذارد، بیت کوین هم از طریق فاکتور «قیمت»، روی پروژههای موجود در جهان ارزهای دیجیتال اثرگذار است.

قیمت یکی از مؤلفههای سلطه است و به همین دلیل، قیمت بیت کوین ارتباط مستقیم و قدرتمندی با قیمت ارزهای دیجیتال دیگر دارد. با این حال، این به معنای آن نیست که همه ارزها از چنین تأثیر قدرتمندی برخوردارند و تغییر قیمت هر ارزی، بر سایر ارزها اثرگذار است. حقیقت این است که میزان اثرگذاری، متناسب با میزان سلطه است.

اگر به نمودار بالا نگاه کنید، میتوانید نوسان دامیننس بیت کوین را مشاهده کنید که از ۱۰۰ درصد در سال ۲۰۱۳، به نقطهای در چهار سال بعد از آن رسیده است که اتریوم فقط ۶ درصد با تسخیر جایگاه آن و تبدیلشدن به خورشید جدید اکوسیستم فاصله داشته است.

جالب است بدانید که تغییر سلطه نیز مانند دیگر مفاهیم دنیای ارزهای دیجیتال، اصطلاح خاص خود را دارد. فلیپِنینگ (Flippenning) یکی از همین اصطلاحات است؛ به تغییر سلطه یک ارز دیجیتال، جابهجایی یا فلیپِنینگ میگویند. جابهجایی زمانی اتفاق میافتد که ارزش بازار یک ارز دیجیتال از ارز دیگری سبقت بگیرد. جابهجایی سلطه مهم است؛ چون نشاندهنده ماهیت رقابتی بازار ارزهای دیجیتال است.

در این رقابت، هر ارز دیجیتال تلاش دارد تا تأثیر گستردهتری اعمال کند. درباره بیت کوین و اتریوم، این رقابت در روش اجماع متفاوت آنها جلوه یافته است. بیت کوین از الگوریتم اجماع اثبات کار (Proof of Work) استفاده میکند و اتریوم در حال حرکت به سمت اعمال کامل الگوریتم اثبات سهام (Proof of Stake) است.

ماکسیمالیستهای بیت کوین بر این باور هستند که در این منظومه، فقط یک سیاره میتواند دوام بیاورد و بقیه ارزهای دیجیتال در نهایت توسط بیت کوین از بین خواهند رفت. البته این باور فقط مختص بیت کوین نیست و در بین ماکسیمالیستهای اتریوم یا هر ارز دیجیتال دیگری که در این بازار گسترده وجود دارد هم به چشم میخورد.

به این ترتیب، دامیننس بیت کوین بازتابدهنده نفوذ متغیر آن در اکوسیستم ارزهای دیجیتال، میزان نفوذ و محبوبیت اثبات کار و رابطه آن با تمرکززدایی است که عنصر هستهای تفکر ماکسیمالیستی در این حوزه است.

از آنجا که اثبات کار نیازمند مصرف مداوم انرژی است و تأثیرات منفی روی محیطزیست دارد، این مسئله بهشدت سیاسی است. از این رو، دامیننس بیت کوین معیاری برای سنجش پذیرش این نیاز اساسی نیز هست.

یک شاخص رقیب دیگر نیز برای سلطه وجود دارد که «شاخص سلطه واقعی بیت کوین» (Real Bitcoin Dominance Index) نامیده میشود. این شاخص فقط ارزهای دیجیتالی را که از روش اجماع اثبات کار استفاده میکنند با هم مقایسه میکند. این شاخص در حال حاضر اتریوم را نیز در بر میگیرد؛ چراکه این ارز دیجیتال فعلاً از اثبات کار استفاده میکند و در حال انتقال به اثبات سهام است. انتظار میرود که انجام موفقیتآمیز این انتقال، تأثیر چشمگیری بر سلطه بیت کوین داشته باشد.

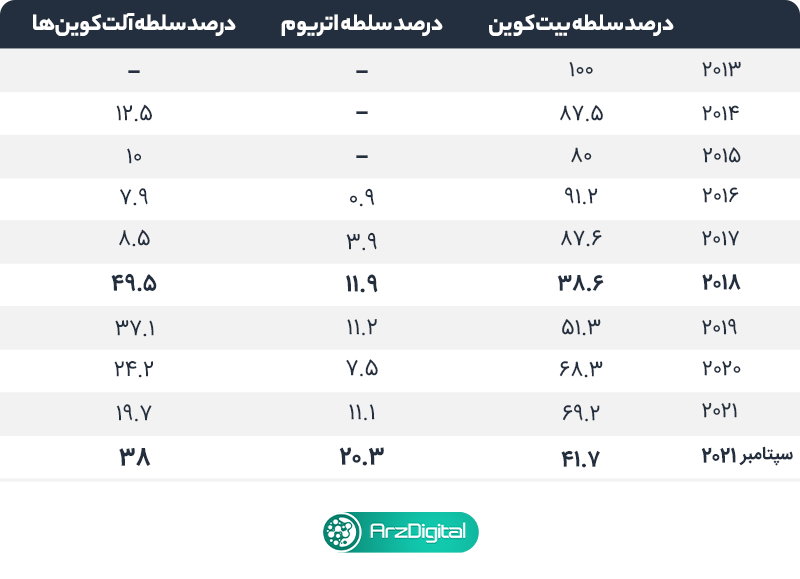

اگر یک جدول مقایسهای از دامیننس سالانه بیت کوین و ارزهای دیجیتال دیگر تهیه کنیم، متوجه میشویم که تغییرات سلطه از یک الگوی خطی پیروی نمیکند؛ یعنی اینطور نیست که مثلاً سلطه بیت کوین بهتدریج ضعیف شود. علت این امر، تأثیر بازارهای گاوی و خرسی است که در جدول زیر پررنگ (بولد) شده است. میزان سلطه در جدول زیر برای هر سال، از اول ژانویه آن سال محاسبه شده؛ بهجز مورد آخر که تاریخ آن ذکر شده است.

در بازارهای گاوی، یعنی دورههایی که خوشبینی بر بازار حاکم است، قیمتها بهدلیل اشتیاق خریداران رشد میکنند؛ اما این اشتیاق در بین آلت کوینها به نسبت متوازنی توزیع نمیشود.

باید اشاره کنیم که دستهبندی «آلت کوین» دستهبندی گستردهای است و طیف متنوعی از ارزها را در بر میگیرد. بهعنوان مثال، استیبل کوینها که نقشی مهم بهعنوان دروازه ورود از پول سنتی (فیات) به ارزهای دیجیتال ایفا میکنند، در دستهبندی آلت کوینها جای میگیرند؛ اما بهدلیل سهولت ایجاد ارزهای جدید، طیف گستردهای از ارزهای نوظهور و ناشناخته هم در همین دستهبندی قرار میگیرند که همین مسئله، باعث نوسان دامیننس آلت کوینها میشود.

بسیاری از تحلیلگران کاهش سلطه قیمت بیت کوین را مساوی با آغاز فصل آلت کوینها یا آلت سیزن میدانند؛ یعنی آنها معتقدند هر گاه سلطه بیت کوین به محدوده ۴۰ درصد برسد، میتوان انتظار رشد شدید آلت کوینها را داشت.

علاوه بر این، موضوعی به نام «معامله برای سرگرمی» هم وجود دارد که در بین آلت کوینها بیشتر دیده میشود و خود یکی از دلایل دیگر نوسان دامیننس آلت کوینهاست.

معامله از روی سرگرمی را میتوان ترکیبی از سوگیری واحد کامل (Unit Bias) و ترس از از دست دادن (FOMO) توصیف کرد. سوگیری واحد کامل یک نتیجهگیری غیرعقلانی است که بر اساس آن، ارزهای دیجیتالی که قیمت اسمی پایینی دارند، «ارزانتر» از ارزهای دیجیتال دیگر مثل بیت کوین تلقی میشوند.

ترس از جاماندن یا همان فومو نیز به حالتی گفته میشود که سرمایهگذاران برای سرمایهگذاری در پروژهای جدید هجوم میآورند که امیدوار هستند رشد ۱۰۰ برابری داشته باشد.

جدول بالا نشان میدهد که این چرخه خرسی/گاوی تقریباً چهار سال طول کشیده است و مقارن با چرخه هاوینگ (Halving) بیت کوین بوده است؛ اما بههیچوجه قطعی نیست که این تقارن باز هم تکرار شود. در صورتی که میخواهید بیشتر در مورد هاوینگ بدانید، پیشنهاد میکنیم مقاله «هاوینگ چیست؟» را مطالعه کنید.

حال پرسش اساسی این است که آیا دامیننس آلت کوینها بهدلیل افزایش دامیننس بیت کوین افزایش یافته است یا خیر؟ یا بهبیان دیگر، آیا رشد استقبال از دو ارز دیجیتال اصلی (بیت کوین و اتریوم)، مانند موجی است که افزایش استقبال از همه آلت کوینها را در پی دارد؟

آیا بیت کوین برای همیشه در مرکز جهان ارزهای دیجیتال باقی خواهد ماند و نفوذ سلطهگرانه خود را بر آلت کوینها اعمال خواهد کرد؟ یا اینکه قدرت آن افول خواهد کرد و تحتالشعاع اتریوم و آلت کوینها قرار خواهد گرفت؟ تنها زمان میتواند پاسخ این پرسشها را به ما بگوید.