در پایان سال گذشته، همایش "دنیای اقتصاد" با حضور صاحبنظران و کارشناسان برجسته برگزار شد و آینده اقتصاد ایران در سال ۱۴۰۳ مورد بررسی قرار گرفت. در این همایش، احمدرضا جلالی نائینی، استاد گروه اقتصاد موسسه عالی آموزش و پژوهش مدیریت و برنامهریزی، به تحلیل روند فعلی تورم در اقتصاد ایران پرداخت و علل و ریشههای این مسئله را بررسی کرد. او همچنین عوامل موثر بر افزایش یا کاهش سطح تورم در ایران را مورد بررسی قرار داد و به روند آینده تورم در ماههای پیشرو اشاره کرد. این ارائه، چشمانداز سال ۱۴۰۳ اقتصاد ایران را به تصویر کشید.

همایش چشمانداز اقتصاد ایران در سال ۱۴۰۳، در ماههای پایانی سال ۱۴۰۲ برگزار شد و صاحبنظران حوزههای مختلف به ارائه تحلیلهای خود از وضعیت فعلی و آتی اقتصاد ایران پرداختند. احمدرضا جلالی نائینی، استاد گروه اقتصاد موسسه عالی آموزش و پژوهش مدیریت و برنامهریزی یکی از کارشناسان حاضر در این برنامه بود و به بررسی و تحلیل تورم در اقتصاد ایران پرداخت.

ویژگیهای تورم در اقتصاد ایران

جلالی نائینی صحبتهای خود را با این نکته آغاز کرد که در اقتصاد ایران، جهشهای تورمی غالبا پادچرخهای عمل میکند و در دوران رکود رخ میدهد و همزمان با اصابت تکانههای ارزی، به واسطه محدودیت تراز پرداختها و تحریمها، اتفاق میافتد. نائینی در ادامه برای تورم اقتصاد ایران چهار ویژگی مهم بیان کرد.

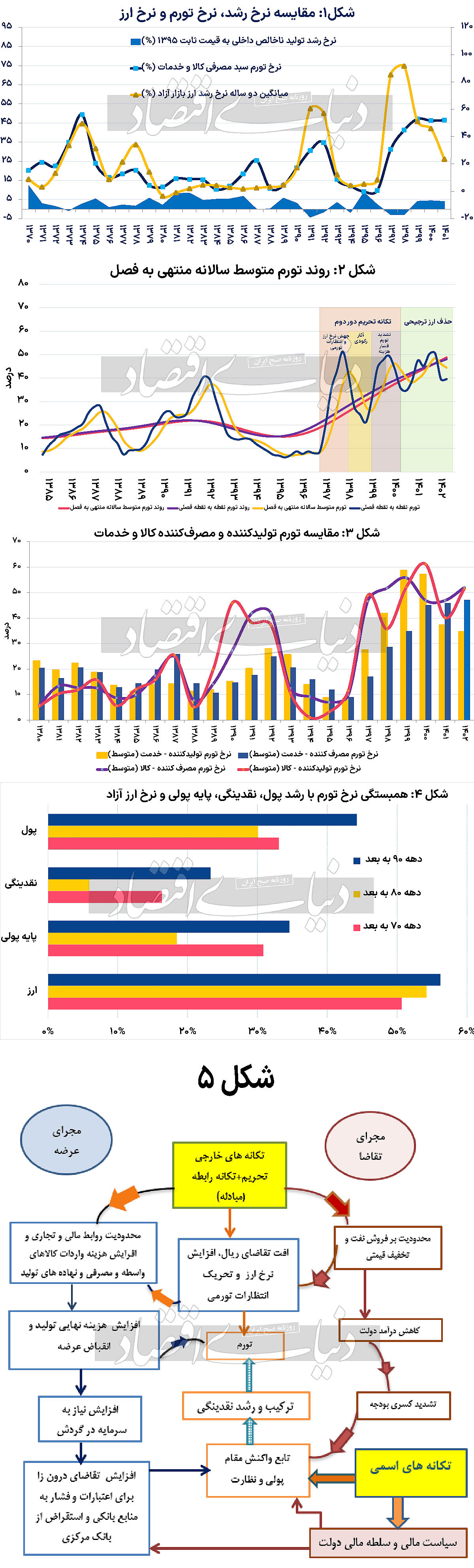

بر این اساس، طبق شکل یک و با بررسی رفتار تاریخی نرخ تورم، رشد تولید ناخالص داخلی به قیمت ثابت و نرخ ارز بازار آزاد میتوان دریافت که افزایش نرخ تورم که به موجب انبساط تقاضا ناشی از سیاستهای پولی و مالی ایجاد شده را میتوان با سیاستهای انقباضی پولی و بهنگام کنترل کرد، اما کنترل تورمهایی که از تکانههای عرضه و فشار هزینه ناشی میشود به سهولت میسر نیست.

دومین ویژگی قابل توجه تورم ایران که در شکل ۲ کاملا قابل مشاهده است، آن است که نرخ تورم طی سالهای ۱۴۰۲-۱۳۹۷ لختی (پایداری) بیشتری در نرخهای بالاتر داشته و که نه تنها با رفتار نرخ تورم در دورههای قبلی خیلی متفاوت بوده بلکه ماهیت آن از تورم مزمن به تورم لجام گسیخته تغییر کرده است.

سومین ویژگی تورم در اقتصاد ایران این است که شاخص قیمت تولیدکننده و مصرفکننده در بخش کالا همبستگی بالایی داشته و در مقابل تکانههای ارزی جهش شدیدتری نسبت به بخش خدمات دارند، اما شاخص قیمت تولیدکننده و مصرفکننده در بخش خدمات با یک وقفه و با شدت بیشتری به این تکانهها واکنش نشان میدهند. معمولا در پی اصابت تکانههای ارزی قیمت کالاهای واسطهای و سرمایهای در قیاس با نرخ دستمزد افزایش مییابد، بنابراین هزینه تولید در بخش کالا سریعتر از بخش خدمات بالا میرود. این افزایش هزینه در تولید متعاقبا به سبد مصرف منتقل میشود.

جلالینائینی در تشریح آخرین ویژگی تورم در ایران بیان کرد که طبق آمارهای سه دهه اخیر، نرخ رشد ارز در مقایسه با سایر متغیرهای کلان بیشترین همبستگی با نرخ تورم را داشته است. او در ادامه بر این نکته تاکید کرد که تبعات جهشهای نرخ ارز در اقتصاد ایران محدود به تغییر در قیمتهای نسبی نیست و آثار دیگری بر جا میگذارد که در ادامه به آن خواهیم پرداخت.

فشار تورمی از کدام کانالها وارد میشود؟

جلالی نائینی در ادامه به ارائه شمای کلی نحوه ایجاد و انتشار فشارهای تورمی در اقتصاد ایران پرداخت. اقتصاد ایران طی نیم قرن اخیر ویژگیهای یک اقتصاد باز و کوچک و صادرکننده کالاهای خام، با تمرکز تولید بر فرآوری نهایی را داشته است. هر چند طی ۱۰ سال گذشته جانشینی واردات در سطح گستردهای اتفاق افتاده، اما هنوز تولید در شماری از بخشها نیاز به واردات کالاهای واسطهای و سرمایهای دارد و در شماری از اقلام تولید داخلی کفایت تقاضای داخلی را نمیدهد. بهطور کلی و همانطور که شکل ۵ نشان میدهد، دو نوع غالب تکانه بر تورم اقتصاد ایران اثر میگذارد؛ تکانههای اسمی حاصل شده از سیاستهای مالی و پولی و تکانههای خارجی شامل تکانههای رابطه مبادله و تحریمها دو عامل اصلی اثرگذار بر اقتصاد ایران به شمار میرود و مبادی ورودی و مکانیسم تسری این دو تکانه، کانال عرضه و تقاضا است.

تکانههای خارجی سه اثر متفاوت بر جا میگذارند. تبعات فوری اصابت تکانه خارجی عبارتند از کاهش تقاضای دارایی ریالی، افرایش نرخ ارز و تحریک انتظارات تورمی. در دومین گام، اثر تکانه خارجی از کانال عرضه تسری مییابد و با ایجاد محدودیت در تراز پرداختها و جریان تجارت خارجی و افزایش نرخ ارز، هزینه واردات نهادههای تولید افزایش یافته و این امر هزینه تولید را افزایش و موجب انقباض عرضه میشود. در نتیجه اصابت این نوع تکانه نیاز به سرمایه در گردش افراد حقیقی و حقوقی افزایش یافته و سبب افزایش تقاضای درونزا برای اعتبارات بانکی میشود. بانکها هم برای گرفتن خطوط اعتباری از بانک مرکزی صف میبندند. در نهایت آثار افزایش تقاضای درونزا به ترازنامه سیستم بانکی و بانک مرکزی منتقل میگردد. آخرین اثر تکانههای خارجی به این صورت است که بر اثر منفیشدن رابطه مبادله یا وضع تحریمها درآمد حاصل از فروش نفت کاهش مییابد، در نتیجه درآمد دولت کاهش یافته و با تشدید کسری بودجه، در نهایت آثار آن نیز روی ترازنامه بانک مرکزی تخلیه میشود.

به این ترتیب، تکانههای خارجی از مجرای عرضه و تقاضا وارد شده و از درگاه بودجه دولت، ترازنامه بانک مرکزی و ترازنامه شبکه بانکی به کل اقتصاد تسری پیدا میکند. باید در نظر داشت که تکانههای اسمی و خارجی هر دو آثار خود را از طریق ترازنامه بانک مرکزی و شبکه بانکی به کل اقتصاد منتقل میکنند. باید توجه داشت که در صورتی که اقتصاد تنها یک تکانه اسمی انبساطی صرف را تجربه کند (تکانه خارجی صفر باشد)، بانک مرکزی میتواند مطابق با رویکرد کلاسیک پولی و با کاهش پایه پولی یا افزایش نرخ بهره اقدام به رفع این آثار کند.

تکانههای خارجی تحریم از طریق افزایش تقاضای درونزا برای تامین مالی کسری بودجه و سرمایه در گردش بنگاهها بر ترکیب و نرخ رشد کلهای پولی اثر میگذارد. بنابراین لازم است که تفاوت برونزایی و درونزایی تغییرات در ترازنامه بانک مرکزی و شبکه بانکی را بتوانیم درنظر داشته باشیم و تفکیک کنیم. تکانههای خارجی که موجب بروز تکانه از نوع فشار هزینه میشوند دو اثر همزمان دارند، هم نرخ تورم را افزایش میدهند و هم تولید بالقوه را کاهش میدهد و در صورت تداوم، انتظارات تورمی را پابرجاتر میکنند. برخی از صاحبنظران اشاره میکنند که سیاست بهینه پولی فقط محدود به مقابله با تورم نیست و در صورت وقوع تکانه سمت عرضه، مقام پولی نمیتواند نسبت به افت تولید و گسترش وضعیت رکودی بیتفاوت باشد و با بده-بستان تولید و تورم مواجه است.

چالش نرخ بهره

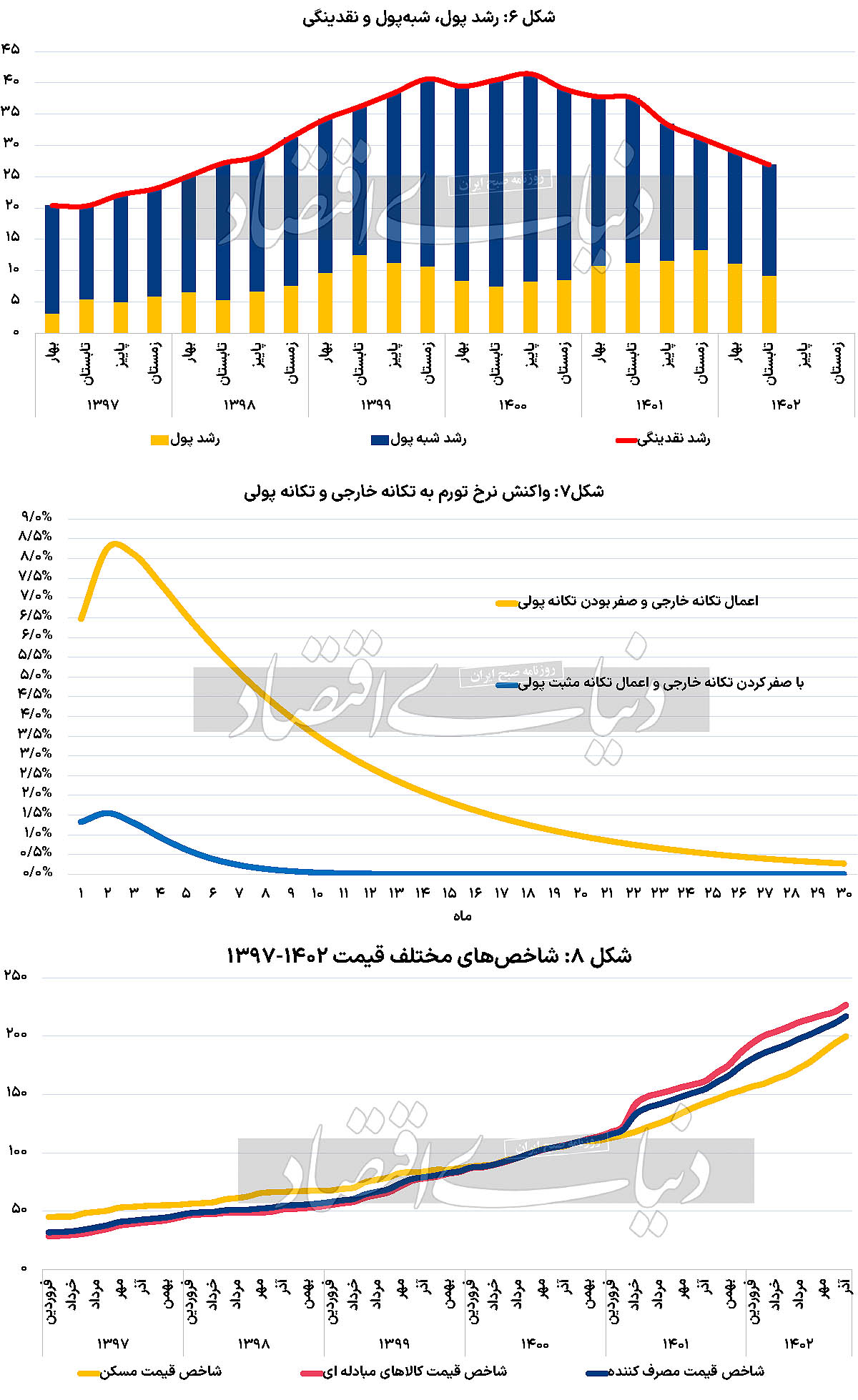

براساس این پژوهش، پیشتر درباره مجرای انتظارات و اثر تکانههای خارجی منفی و افزایش نرخ ارز بر تضعیف تقاضای داراییهای ریالی اشاره شد. در این میان، نرخهای سود بانکی پایینتر از نرخ تورم انتظاری و مالیات تورمی مزید بر علت میشود. بر اساس نظریههای متعارف، تقاضای پول را میتوان به دو بخش تقاضای دارایی و تقاضای معاملاتی و احتیاطی تقسیم کرد. وقتی نااطمینانی افزایش مییابد و انتظارات تورمی تقویت میشود تقاضای معاملاتی و احتیاطی که سیالیت بیشتری دارند افزایش مییابد و چون در این شرایط وظیفه ذخیره ارزش پول تضعیف میشود، تقاضای داراییهای ریالی کاهش مییابد. نسبت پول به نقدینگی تقریبی برای تغییر در این دو بخش از تقاضا است. شکل۶ سهم از رشد نقدینگی برحسب مصارف را نشان میدهد. بر همین اساس رشد پول بالاتر از رشد نقدینگی بوده و نسبت پول به نقدینگی افزایش یافته است. زمانی که به علت تکانههای منفی خارجی نرخ ارز افزایش مییابد، تقاضای دارایی برای ریال کاهش اما تقاضای معاملاتی بالا میرود.

تکانه اسمی مهمتر است یا تکانه خارجی؟

نتایج پژوهش این استاد دانشگاه در شکل ۷ نشان میدهد در صورتی که مقام پولی واکنشی از خود نشان ندهد، اثر فوری یک تکانه خارجی بر تورم بیشتر و طولانیتر از تکانه پایه پولی در اقتصاد است. علت این امر به این نکته باز میگردد که تکانه خارجی از سه مجرای انتظارات، تقاضا و عرضه بر تورم و تولید اثر میگذارد درحالی که اثر تکانه پولی فقط محدود به مجرای تقاضا است.

با نرخ ارز چه باید کرد

بر اساس شکل۸، شاخص قیمت کالاهای مبادلهای طی سالهای اخیر بالاتر از شاخص قیمت مصرفکننده قرار داشته و این موضوع نشان میدهد کالاهای مبادلهای گرانتر شدهاند. اگر سازوکار تخصیص منابع در کشور کارآتر، هزینه مبادله کمتر، سیاست خارجی همراهتر و ابعاد رانتجویی محدودتر بود، طی پنج سال گذشته علائم قیمتی موجب افزایش تولید کالاهای مبادلهای و جایگزینی وسیعتر واردات میشد و با رشد خالص صادرات، ضربهپذیری اقتصاد از کالاهای خارجی را محدود میکرد. مراد از ذکر این مشاهده سیاست میخکوب کردن ارز تحت شرایط نامساعد توسط بانک مرکزی نیست. در زمان اصابت تکانههای منفی خارجی، سازوکارهای اقتصادی و تغییر در عرضه و تقاضای نسبی ارز باعث تغییر نرخ ارز میشود. در این حالت بانک مرکزی و اقتصاد کشور تحت تاثیر تکانه برونزای ارزی هستند و امکان دخالت گسترده در بازار به علت عدم دسترسی به منابع ارزی و بازارهای مالی بینالمللی وجود ندارد و مقام پولی در مقابل عمل انجام شده قرار میگیرد. این وضعیت با افزایش سیاستی نرخ ارز توسط مقام مسوول متفاوت است. در متون علمی واکنش درخور سیاستگذار به تکانههای منفی خارجی افزایش نرخ حقیقی ارز است. اما مقامات پولی و مالی با تدوین و اجرای بسته سیاستی مناسب و کنترل انتظارات تورمی، مانع افزایش ابعاد افزایش نرخ ارز حقیقی میشوند.

ثابت نگه داشتن نرخ ارز در تورمهای بالا سیاستی قابل تداوم نیست. کنترل نرخ ارز از طریق سیاستگذاری چند بعدی معتبر و باورپذیر که باعث کاهش نااطمینانیهای اقتصادی و سیاسی شده و انتظارات تورمی را لنگر میکند، میسر میشود. نتایج به دست آمده از چند الگوی منتخب نقش تعیینکننده نوسانات نرخ ارز بر نوسانات تورم در کوتاه و میانمدت در اقتصاد ایران را تایید میکند. نوسانات کوتاهمدت نرخ تورم بیشترین تاثیر را به ترتیب، از نوسانات نرخ ارز، انتظارات تورمی و رشد پول میگیرد. بر اساس آمارهای اعلام شده، کاهش رشد نقدینگی در چرخههای کوتاهمدت لزوما با کاهش تورم همبستگی زیادی ندارد، اما در افق بلندمدت کنترل نقدینگی اثربخشی بالاتری دارد. علاوه بر نرخ ارز، در کوتاه و میانمدت نوسانات نرخ تورم تحت تاثیر نوسانات انتظارات تورمی است. نتایج به دست آمده نشان میدهد که هر چند متغیرهای انتظارات تورمی و نرخ ارز در رفتار نرخ تورم بسیار اثرگذار هستند، اما شکاف تولید (فشار تقاضای حقیقی) در کوتاهمدت اثر معناداری بر تورم ندارد.