در این گزارش، با بازگشت گمانه زنی در بازار ارز دیجیتال و تجدید علاقه سرمایه گذاران، دادههای جدید آنچین مورد بررسی قرار گرفته است.

در ۲۸ می (۸ خرداد) ۲۰۲۴، بازار به کنسالیدیشن (Consolidation) داخلی کیف پول Mt.Gox Trustee، نهاد قانونی که ۱۴۱ هزار بیت کوین این صرافی سقوط کرده را به امانت نگاه داشته است، واکنش نشان داد. پس از بیش از یک دهه، این اولین نشانهای است که از رویداد عرضه Mt.Gox مشاهده کردیم.

مارک کارپلس (Mark Karpeles)، مدیرعامل سابق Mt.Gox، در پلتفرم X (توییتر سابق) تایید کرد که دلیل جابهجایی کوینها، مدیریت داخل کیف پول برای آمادهسازی انتقال آنها به طلبکاران است. انتظار میرود این عرضه تا ماه اکتبر سال میلادی جاری اجرا شود و هیچ فروشی اتفاق نخواهد افتاد.

با ارزیابی موجودی Mt.Gox، میتوانیم این رویداد را با استفاده از معیارهای Point-in-Time (PiT) گلسنود ترسیم کنیم. معیارهای PiT تغییرناپذیر هستند و وضعیت هر معیار را با استفاده از تمام خوشههای آشنای کیف پول در زمان مشاهده، ترسیم میکنند. معیار موجودی استاندارد MtGox قابل تغییر است و بهترین تخمین را در تمام نقاط زمانی نشان میدهد. این نشاندهنده رفتار یادگیری و خوشهبندی معیارهای گلسنود را در زمان ردیابی کیف پولهای نهادی، است.

در اینجا میتوانیم مدیریت کیف پول دیجیتال مذکور را ببینیم که در آن بیش از ۱۴۱ هزار بیت کوین در طی ۲۸ می (۸ خرداد) در چندین بخش منتقل شد.

یکی از تأثیرات مهم خرج شدن چنین استخر بزرگی از کوینهای بلندمدت و راکد این است که معیارهای فیلتر نشده مانند Realized Cap، SOPR، و Coindays Destroyed، یک جهش بزرگ مرتبط با کوینهای Mt Gox را نشان خواهد داد. از نظر تئوری، این کوینها در طی تراکنشهای مدیریت کیف پول، به قیمت خرید (Cost Basis) بالاتری ارزشگذاری شدهاند.

ما میتوانیم از نوع ارزش تحقق یافته کل بازار تعدیل یافته به نهادها (Entity-Adjusted) برای فیلتر کردن این انتقالهای غیراقتصادی، برای حفظ تصویر واضحی از جریان سرمایه به بیتکوین استفاده کنیم. ارزش تحقق یافته بازار در حال حاضر با نزدیکی سقف تاریخی با ارزش کل ۵۸۰ میلیارد دلار قرار دارد. با این حال، میبینیم که نرخ جریان ورودی نقدینگی جدید از اواخر آوریل با تثبیت بازار کاهش یافته است.

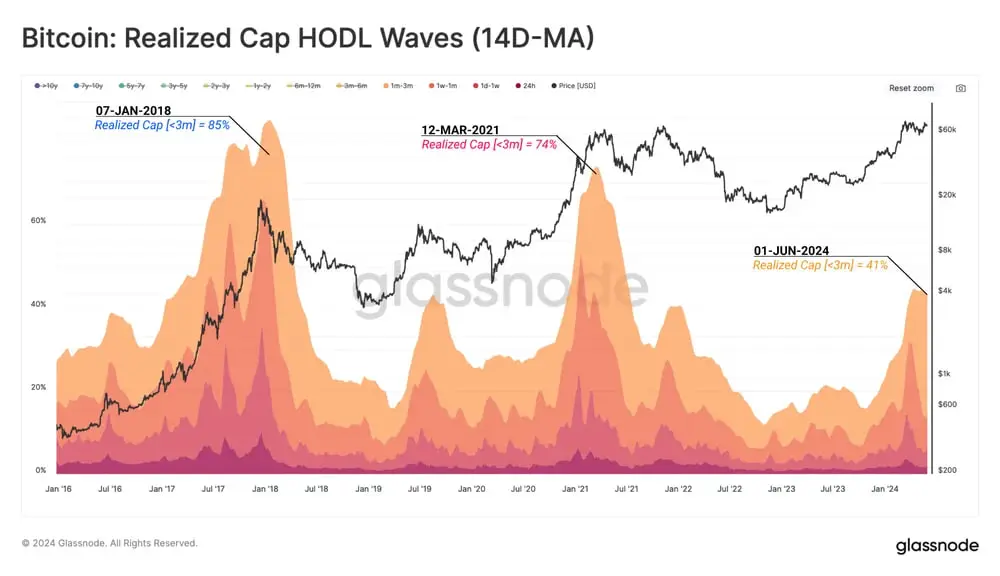

اکنون میتوان از معیار امواج هودل ارزش کل بازار (Realized Cap HODL Waves) برای زیر نظر گرفتن اینکه گروههای سنی مختلف چه مقدار بیت کوین هولد میکنند، استفاده کرد. با تمرکز بر کوینهای با سن کمتر از ۳ ماه، میتوانیم مقدار نقدینگی هولد شده توسط خریداران جدید یا به اصطلاح «تقاضای جدید»را اندازه بگیریم.

این گروه در حال حاضر مقدار عظیم ۴۱٪ از ثروت شبکه را به خود اختصاص داده است که نشان میدهد توزیع ثروت به سمت تقاضای جدید در حال وقوع است. با توجه به چرخههای پیشین، این انتقال ثروت اغلب با تقاضای جدید به بیش از ۷۰٪ میرسد، که نشان میدهد حجم نسبتاً کمتری از عرضه توسط سرمایهگذاران بلندمدت خرج و فروخته شده است.

در حالی که هم جریان ورودی نقدینگی و هم عطش برای گمانهزنی در ۲ ماه گذشته کاهش یافته است، بازیابی سطح ۶۸٬۰۰۰ دلاری، اکثریت گروه هولدرهای کوتاهمدت را به سمت حفظ سودی تحقق نیافته هدایت کرده است.

این نشان میدهد که علیرغم پرایس اکشن نوسانی قیمت، اکثر خریداران اخیر اکنون قیمت خریدی دارند که مطلوبتر و کمتر از قیمت اسپات فعلی است.

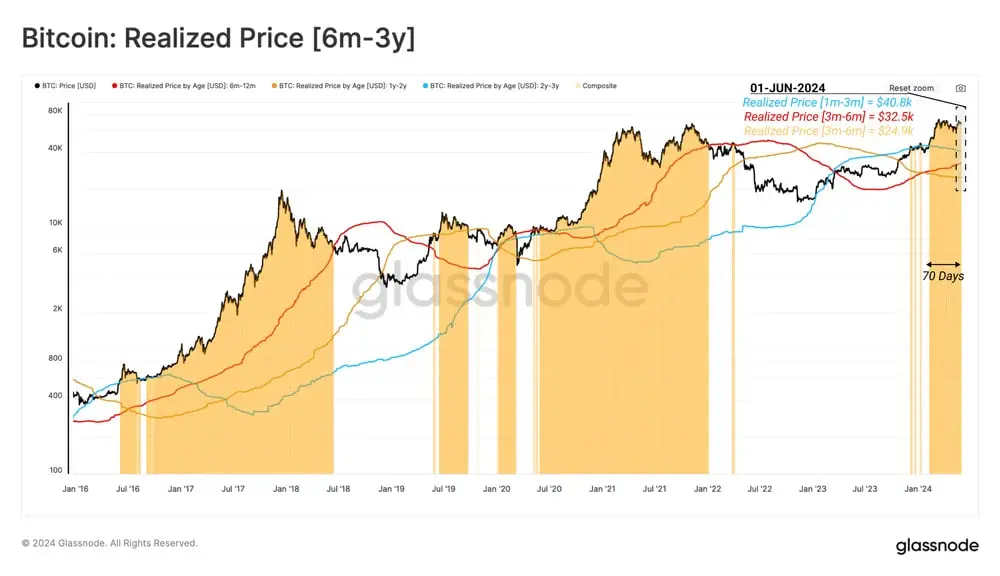

میتوانیم میانگین قیمتهای خرید را در میان گروههای سنی مختلف مطالعه کنیم. گروه هدف دیگر ما، هولدرهای تک چرخه (کوینهای با سن ۶ ماه تا ۳ سال) هستند. متذکر میشویم که تمامی هولدرهای این گروه از زمانی که قیمتها به بالای منطقه ۴۰٬۰۰۰ دلار رسیده است، مقدار قابل توجهی از سود تحقق نیافته را در اختیار داشتهاند.

با افزایش قیمت به سقف تاریخی ۷۳٬۰۰۰ دلار، بازار حجم زیادی از توزیع را از این گروه جذب کرد. اکنون میتوان انتظار داشت که در صورت بالا رفتن قیمتها و افزایش سود تحقق نیافته آنان، میل این گروه برای فروش عرضه بیشتر شود.

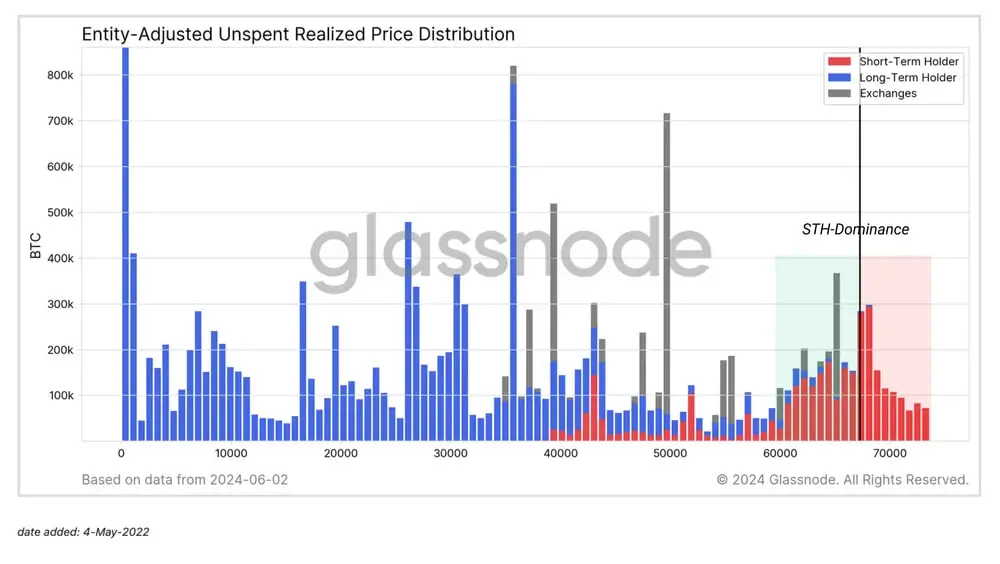

با تثبیت بازار در نزدیکی سقف تاریخی، میتوانیم از معیار URDP را برای ترسیم عرضه بیت کوین بر اساس قیمت خرید استفاده کنیم.

مقدار بالایی از کوینهای هولدرهای کوتاه مدت وجود دارد که در نزدیکی قیمت اسپات فعلی انباشت شدند که نشان دهنده سرمایه عظیمی در این منطقه قیمتی است. با این حال، خطر حساسیت سرمایهگذاران به هر نوسان قیمتی در هر دو جهت نیز به وجود میآید.

تقریبا تمامی کوینها در گروه هولدرهای کوتاه مدت در ضرر تحقق نیافته قرار گرفتند که با توجه به قرار داشتن در نزدیکی سقفهای چرخههای پیشین منطقی است.

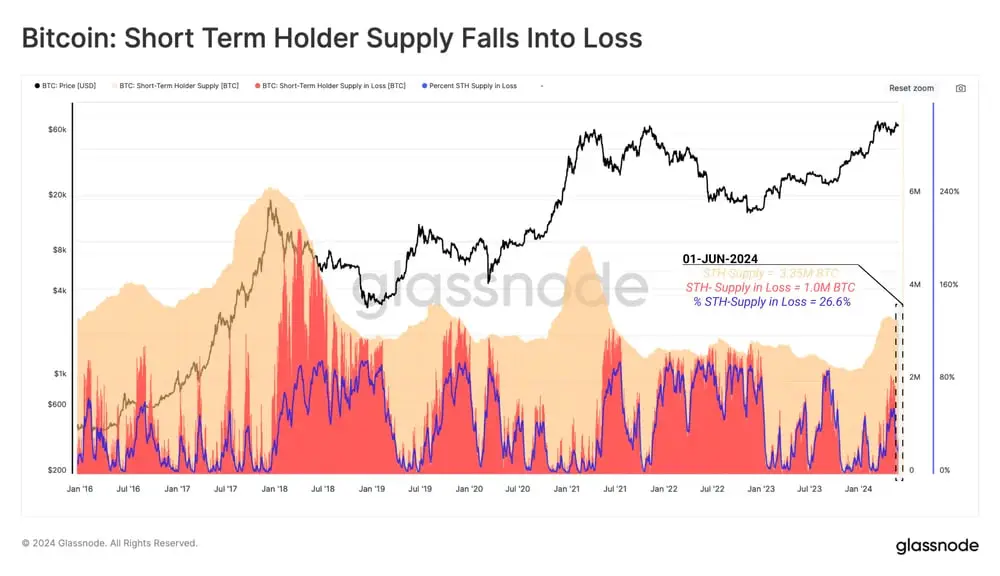

نمودار زیر، ابزاری برای ترسیم مقدار سرمایه هولدرهای کوتاه مدت است که متحمل ضرر شدهاند. این ابزار را میتوان برای مشاهده زمانهایی که این گروه متحمل حساسیت به تغییرات پرایس اکشن شدند، بهخصوص زمانی که حجم عظیمی از سرمایه در یک بازه زمانی کوتاه متحمل ضرر میشود، استفاده کرد.

اخیرا بازار یک عقب نشینی به سطح ۵۹٬۰۰۰ دلار تجربه کرد که نشان دهنده یک اصلاح ۲۱٪ و بزرگترین کاهش قیمت از زمان سقوط صرافی FTX است. در کفهای این حرکت، یک سرمایه کوتاه مدت ۵۶٪ (۱.۹ میلیون بیت کوین) وارد موقعیت ضرر شده است.

اما با وجود اینکه یک حجم سرمایه عظیم متحمل ضرر شده بود، عظمت ضرر تحقق نیافته مشابه اصلاحهای بازار صعودی است و با تثبیت بازار، این ضررها هم کاهش پیدا میکنند.

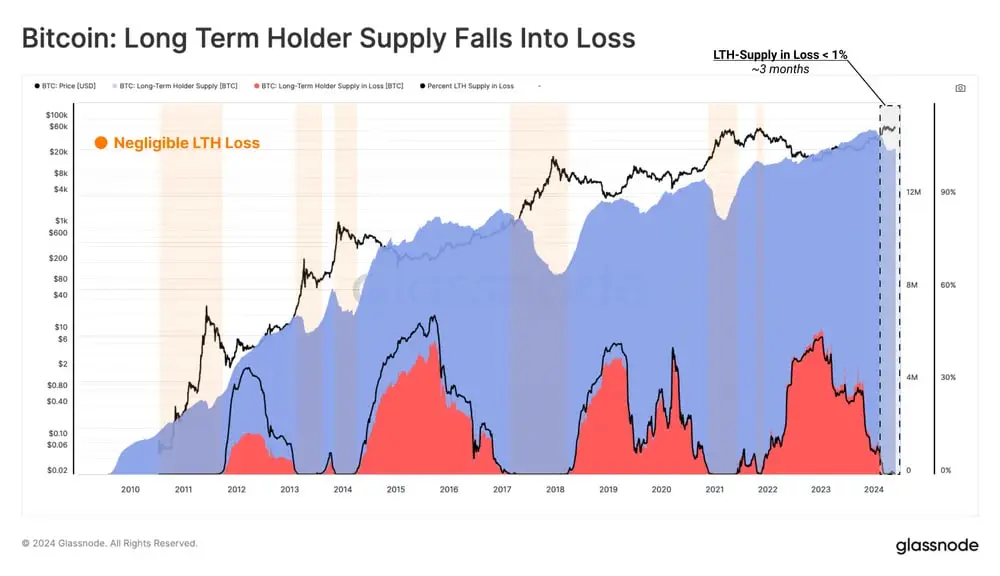

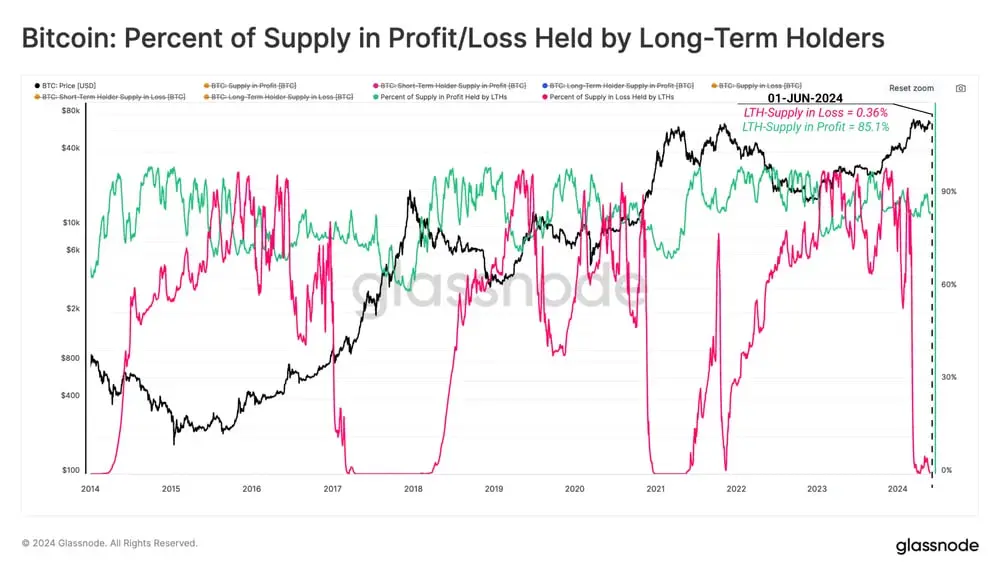

با تمرکز بر هولدرهای بلند مدت، میتوان دید که حجم کل سرمایه بلند مدت در ضرر، بسیار کوچک است و تنها ۴٬۹۰۰ بیت کوین (۰.۳٪ از سرمایه بلند مدت) بالاتر از قیمت اسپات خریداری شده است. با توجه به اینکه سقفهای جدید در ماه مارس (کمتر از ۱۵۵ روز پیش) ایجاد شدند، این کوینهای بلندمدت در ضرر مربوط به هولدرهای اندکی هستند که در سقف چرخه ۲۰۲۱ خریداری و از آن زمان هولد کردند.

روش دیگر برای ترسیم از طریق درصد کل سرمایه هولد شده در ضرر است، بهخصوص در گروه هولدرهای بلند مدت. در کف بازارهای خرسی، با خروج گمانهزنها از بازار، معمولا هولدرهای بلند مدت اکثریت ضررهای تحقق نیافته را به خود اختصاص میدهند و پدیده کاپیتولاسیون (Capitulation) باعث انتقال مالکیت کوینها به سمت هولدرهایی که به رشد بیت کوین اعتقاد دارند، میشود.

اما در طی فاز سرخوشی بازار گاوی، سهم هولدرهای بلند مدت در سرمایه در ضرر معمولا به صفر نزدیک است. با این حال، هولدرهای کوتاه مدت و خریداران جدید با خرید در نزدیکی سقفهای جهانی و محلی، اکثر ضرر بازار را به خود اختصاص میدهند.

در حال حاضر، هولدرهای بلند مدت تنها ۰.۳٪ از سرمایه در ضرر را به خود اختصاص دادند، با این وجود، بیش از ۸۵٪ از سرمایه در سود را هولد دارند.

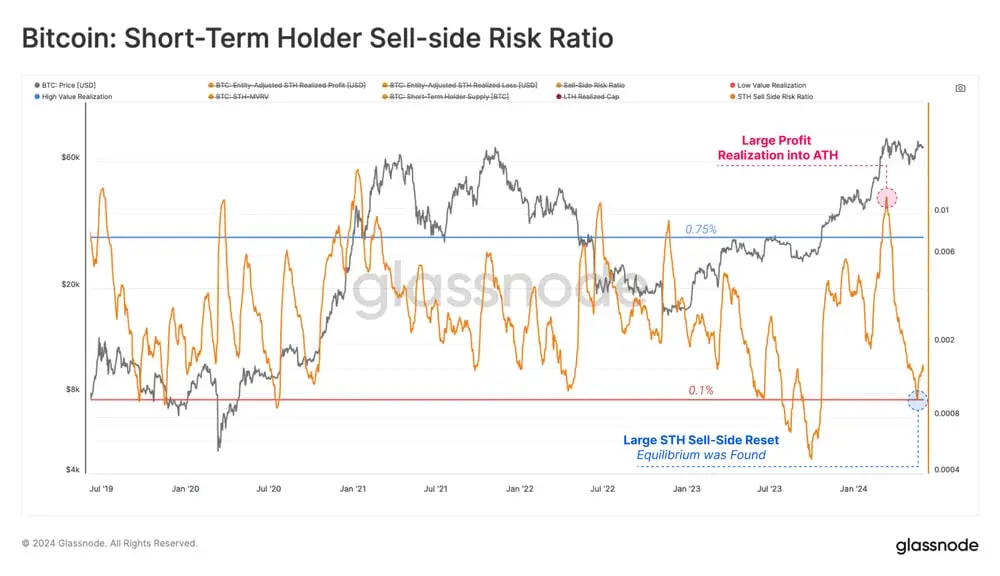

ما میتوانیم فعالیت گروههای هولدر بلندمدت و کوتاهمدت خود را از طریق تحلیل رفتارهای خرج کردن آنها بررسی کنیم. برای این کار، میتوانیم از نسبت ریسک سمت فروش (Sell-Side Risk Ratio) استفاده کنیم که ارزش مطلق سود به اضافه زیان قفل شده توسط سرمایهگذاران را در مقایسه با اندازه دارایی (که به عنوان سقف تحقق یافته اندازهگیری میشود) ارزیابی میکند. ما می توانیم این معیار را در چارچوب زیر در نظر بگیریم:

مقادیر بالا نشان میدهد که سرمایه گذاران کوینها را با سود یا زیان زیادی نسبت به قیمت خرید خود خرج میکنند. این شرایط نشان میدهد که بازار احتمالاً نیاز به تعادل مجدد دارد و معمولاً پس از یک حرکت قیمت با نوسان بالا اتفاق میافتد.

مقادیر پایین نشان میدهد که اکثر کوینها نسبتاً نزدیک به قیمت خرید سر به سر خرج میشوند، که نشان میدهد به درجهای از تعادل رسیده است. این شرایط اغلب نشان دهنده فرسودگی «سود و زیان» در محدوده قیمت فعلی است و معمولاً محیطی با نوسانات کم را توصیف میکند.

باید توجه داشت که پدیده بازنشانی در برداشت سود و زیان در سراسر گروه کوتاه مدت رخ داده است، که نشان میدهد درجهای از تعادل در طول تثبیت قیمت و نوسان اخیر ایجاد شده است.

برای گروه هولدرهای بلندمدت، تحقق یافتن سودها قبل و در زمان رسیدن به سقف تاریخی ۷۳٬۰۰۰ دلاری، نسبت ریسک سمت فروش آنها به طور قابل توجهی افزایش یافته است.

با این حال، از نظر تاریخی، نسبت ریسک سمت فروش آنها در مقایسه با شکستهای قبلی سقف تاریخی در سطح پایینتری باقی مانده است. این نشان میدهد که مقدار نسبی سیو سود گروه هولدرهای بلند مدت نسبت به چرخههای قبلی بازار کوچک است. این احتمالا نشان میدهد که این گروه قبل از افزایش فشار فروش و توزیع خود، قیمتهای بالاتری پیشبینی میکند.

به نظر میرسد اولین جرقههای گمانهزنی بازار پس از تثبیت چند ماهه قیمت بیت کوین، در حال بازگشت است. هم خریداران جدید و هم هولدرهای تک چرخه عمدتاً سودهای تحقق نیافته دارند. این مشاهدات با این واقعیت تقویت میشود که تنها ۰.۰۳٪ از هولدرهای بلندمدت در وضعیت ضرر هستند، که نمونهای از فاز سرخوشی اولیه یک بازار صعودی است.

در طول ۲ ماه گذشته، نسبت ریسک سمت فروش برای دارندگان بلندمدت و کوتاه مدت بازنشانی شده و به حالت تعادل بازگشته است. این نشان میدهد که اکثر سود و زیان که احتمالاً در این محدوده قیمت سیو شده است و احتمال نوسانات قابل توجه در آینده نزدیک را افزایش میدهد. شما در مورد تخمین زمان ورود به فاز سرخوشی اولیه چه دیدگاهی دارید؟ این بار سقف قیمت بیت کوین چقدر خواهد بود؟